阅读:0

听报道

周末,大体上的新闻都是具体上市公司的。一般我都比较喜欢看行业主要玩家的新闻,它们的行业代表性很强。

不过,这周我大致的翻了一下相关指数的情况,看看它们现在的估值如何。

废话不说,先从沪深300开始吧。

沪深300现在的市盈率是13倍,处于中间位置。

当然因为它以大中型公司为主,主要的行业分布是金融(招行、平安这些)、信息技术(海康威视、北方华创这些)、消费(茅台、五粮液这些)。

今年沪深300处在持续调整的过程,估值从17倍回落到13倍。

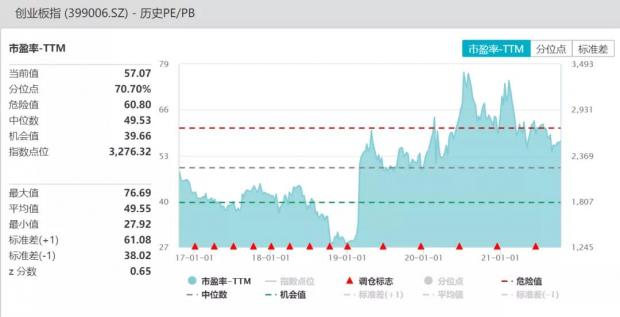

再看创业板。

创业板现在的估值是市盈率57倍,处在近5年的70%分位。

去年7月有一波上涨之后,后面它基本是一个大型横盘状态,因为整体都偏向新兴行业,所以靠业绩消化了不少估值,当时从接近80倍回落到现在57倍。

它的行业分布是:工业(宁德时代、阳光电源这些)、医疗(迈瑞医疗、爱尔眼科这些)、信息技术(卓胜微、深信服这些)、金融(东方财富是主要的)。

从我的整体感觉来看,创业板是行业景气度非常高的,所以估值也是比较高的。这里我估计很多人会对它的估值有所疑虑,因为它的估值无论是绝对值、还是相对值,都是偏高的。

我觉得涉及到行业的景气度判断,这个是要有一些行业认知的。

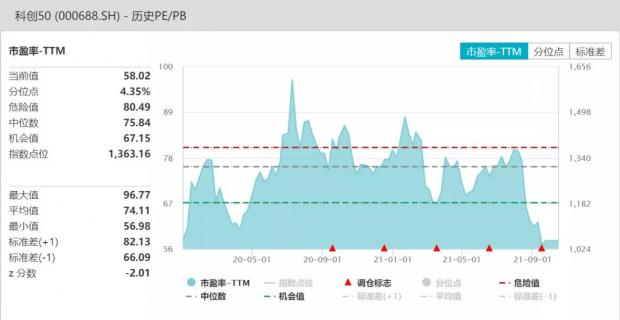

再看跟创业板差不多的科创50,它们其实行业分布差很远。

科创50比较新,所以你看它的估值氛围很低,因为它的统计范围是从20年开始,其他指数都是过去5年的统计范围。

科创50的行业分布,主要是信息技术,占比高达60%以上,其实算是某种意义上的行业指数了。

而这里,最核心的就是半导体,代码688开头的那些,像中芯国际、中微公司等。

科创板的整体业绩情况,跟创业板差不多,连估值也比较像,都是50几倍市盈率。

我估计它的真正的估值分位也是创业板那样的水平,而不是图上显示的那么低。

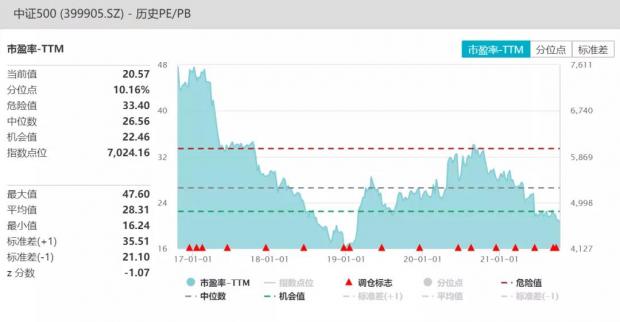

来看看中证500,这个指数比较有意思。

它今年其实走势还不错,但是最近回落的有点多。

到现在为止,它的市盈率是20倍,估值分位非常低,只有10%。

为什么会这样?

这个跟它行业分布有关系。

它的主要行业是,材料(天赐材料、格林美这些)、工业(中国宝安、特变电工这些)、信息技术(士兰微、晶盛机电这些)。

我估计很多人对它的一些公司是感觉有点陌生的,因为中国产业链分布齐全,有些小一点的行业龙头,就被它收集了。当然也有大行业的中游水平公司,也在这里。

它里面有一堆周期股,煤炭、化工这些都有,所以今年表现的很不错,但因为这些行业没那么性感,绝对估值都比较低,所以让中证500的估值也显得低。

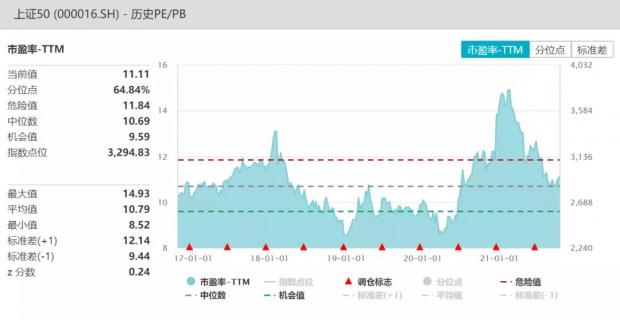

最后看一个,上证50。

上证50现在的估值是11倍市盈率,但是看它的估值分位,在65%这里。

上证50今年表现的不咋样,因为它里面一堆茅指数,而茅指数公司之前估值相对贵,所以今年普遍都跌了。

上证50之所以看着绝对估值便宜,是因为它有一大坨银行股。

它的行业分布主要是金融(招商银行、中国平安等)、日常消费(茅台等)、信息技术(药明康德等),它的公司基本都是大家耳熟能详的一些龙头公司。

总的看下来,差不多格局是这样:

估值贵的:创业板、科创板,景气度都高,新兴行业多。

估值中等水平的:沪深300,上证50似乎也算在这里,不过比沪深300还是高了些。

估值便宜的:中证500,还有更小市值的也都是。

目前的整体市场估值确实是反应了大体的行业盈利状况,贵的有贵的道理,便宜的有便宜的道理。

总的来看,比较难走熊。整体盈利说不定明年还会走高。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号