周末我看了一篇文章,研究上一轮牛市(2014-2015年)的市场主体状况。

这篇论文是中国人写的,英文文章,题目是《Wealth Redistribution in the Chinese Stock Market: the Role of Bubbles and Crashes》。作者为清华大学五道口金融学院助理教授安砾、对外经济贸易大学金融学院副教授边江泽等。

我看了之后,其实里面对绝大多数人都是有启发意义的,能学到一点就价值万金。

整个论文的结论就是:牛市让富人越来越富,穷人越来越穷。

但是,造成这个原因差异的,却是:投资能力。

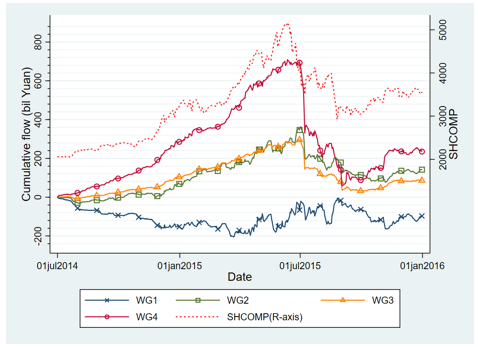

上面这张图就是富人和穷人在牛市中表现不同的差异。

最富的一组(WG4),在整个牛市开始,就不停的买入了。等到市场崩盘后,他们的资金开始大幅度流出。

而最穷的一组(WG1),在市场上涨的过程里,其实都是净流出的,意思是不停的在卖股票。但是在市场最疯狂的时候,就开始从净流出变成净流入了,而市场崩盘后,他们还在流入。

这个是造成财富分化最严重的原因,这作者的统计是造成了2500亿元的财富转移,方向就是从最穷的一组人,转移到最富的一组人。

而这最富的一组人,占比是0.5%。

这文章结论很清晰,牛市是造成散户亏损的重要原因。而散户为什么会亏损?因为散户在牛市走得差不多了才大规模的买卖。

这些年因为贫富差距引发了很多问题,我们自不多说,但是牛市放大了贫富差距,这个结论我相信大家都能认可。

但是,你说是制度不公带来的呢,还是在这个股市游戏里人的能力带来的呢?

我个人认为更多的是后者。

因为这个是二级市场,其实没人阻拦你买卖,你爱什么时候进场都可以,证券公司不会因为你是个小账号就不给你牛市初期买入,那是很荒谬的。

而到了不值得参与的阶段,也没人阻拦你卖出。

二级市场虽然有各种问题,但是它毕竟是个接近于无门槛的生意,谁都能进来。不像现实商业世界里,有很多生意你即使有钱有能力,也不一定可以做,因为有各种各样的天花板。

以我参与的经历来看,它更像一个“有投资能力者越来越富,没投资能力者越来越穷”的游戏。

整个逻辑是:如果你有了投资能力,那你在股市里就会采取相对正确的做法。如果你采取了相对正确的做法,那股市就给你带来相对好的收益,你就越来越富。

我们可以推论一下,如果长此以往,会变得怎么样?

假如散户都玩怕了,不敢进股市了(目前还不是这样),那剩下的都是有钱、有投资能力的。他们之间互相收割,这个游戏就越来越难做。

当然,因为有钱、有投资能力的人群里,因为能力还是有差异的,那就是更有能力的去赚更多的钱,一般有能力的就吃了一些亏。

那就是目前的商品期货市场的格局。商品期货市场因为高杠杆特性,很容易就被收割完,所以现在新进入的散户比原来少了很多。

里面都是赫赫有名的大佬,经常能看得见某些品种里大佬互相怼,大家一看席位就知道是谁谁谁了。

如果不希望股市带来贫富差距,而共同致富呢?

我能想到的是:

提高进入证券市场门槛,阻拦中小投资者进入市场;

采取某种强制性的政策,让中小投资者只投资指数基金,获得平均收益;

对盈利幅度大的账号开征资本利得税;

……

都不用我说,相信你都能知道哪个更让政策制定者喜欢了。

再回过头来说这个话题,如果进入股市,想不被收割,那怎么做?

其实就是要跟0.5%的人群那样,你得在牛市前面早早地进场了。然后待到市场赚钱效应没了,市场估值高了,崩盘了,赶紧退出。

如果05年到现在的4轮牛市,你都能每轮翻倍,其实已经是赚了2*2*2*2=16倍了,这可是不小的回报,比绝大部分基金都赚得多,比同期一线城市的房子涨得都还多。

就这么简单?是的。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号