阅读:0

听报道

今天来聊点特别干货的内容:如何快速鉴定骗子公司?

我进入投资行业十几年,真正对骗子公司有系统识别,是在11年。那会儿和小伙伴做了很多研究,到后面也看了不少案例,对骗子公司有个初步的认识。

这些年我们鉴别过獐子岛(2012年就发现了)、乐视网(2015年)、瑞幸咖啡(2019年)……其实还有好些,点名出来会惹麻烦,我就不说具体的了。

做到快速鉴定骗子公司,其实需要一个东西:商业常识。

其实严格意义上来讲,“快速鉴定”是一件不追求完全100%准确度的做法,但是因为我们时间精力有限,没办法每个去做很深度的研究,就容忍一部分出错率,换取更高的效率。

我对平庸的公司都不能忍,更别说是骗子公司了。

就跟现在的疫情那样,在初期疫情爆发时,即使快速测试是有纰漏的,我觉得也是需要的,因为这个时候需要更多的是总体效益,有总比没有好。

真要做到更高准确率,一定是离不开财务、经营数据的分析和理解的。虽然这年头真正看这两者的人不多,深度理解它们的更少,所以浑水公司那些报告,是真正下了大功夫的,是深度研究的很好学习对象。

“快速鉴定”,目的只是起个警示信号,而不是决策依据。

其实大部分公司是不值得浪费时间的,对于骗子公司更是这样。我现在已经不会去做空了(听巴菲特的话,准没错),偶尔看资料的时候会遇到这种类型的公司,快速过滤掉。

骗子公司反应出的特征,是有些共性的,这个不需要财务知识就能辨识。但确实需要商业常识。如果你连商业常识都没有,那干嘛还来投资呢……

下面大体总结一些骗子公司经常出现的特征,如果发现你投资的公司有多条符合,你就要警惕了。

1、给你兜售伟大的梦想

没有一个骗子不是跟你兜售伟大的梦想的,因为资本市场讲故事给估值的特性,没有梦想的公司很难给估值,所以骗子公司一般都给你特别大的梦想。脚踏实地的公司反而说话比较谨慎,甚至是投资人想往它身上贴概念时都出公告澄清的。

不过,得说,产业革命也是有伟大的梦想的,就像乔布斯当时拿了初代iphone那样,不是所有伟大梦想都是骗局。但这个也经常是骗子拿来做简单类比的噱头。

一般人很难区分伟大梦想和惊天谎言的区别,其实有商业常识会容易一些。从统计意义上来讲,这两个都是极端值,要么极端牛逼,要么极端傻逼。从人类产业革命的历程来看,产业革命是极度少的,所以极端傻逼占比更多。

不知道还记不记得,乐视网当时给了什么梦想?那就是七大生态帝国的梦想啊。

这次瑞幸(LK.O)兜售了什么梦想?那是一个“中国星巴克”、“互联网咖啡”的梦想啊。听起来性不性感?

2、这个梦是短期无法证伪的

要是短期被证伪的,那一定不是好梦想。骗子在做局的时候,没那么傻。

自90年代的互联网兴起炒作以来,“先获取用户,再讲盈利”已经是个行业通例了。

这也导致了给骗子钻空子的机会。骗子公司在做局的时候,因为本身的商业并不具备可行性(如果有商业可行性,他们也不需要骗钱了),所以在一开始就只跟你讲如何烧钱扩张。

如果你追问它盈利可行性的时候,它其实是拿不出来的。其实,要是看得到经营数据和财报,其实很容易早期就辨识的出来。

像这次瑞幸之所以很早就出事,就是被人盯上,用非常踏实的方法去监控它的流水了,很短的时间被证伪了。

乐视被证伪的时间长一些,是因为它乱搞乱负债,假如它没有乱搞,指不定后面还能拖更久。

我对瑞幸很警惕的一点,就是去年有人说调查瑞幸发现它流水有问题,当时它的订单是按正常序号打乱的。有人披露了这点后,它很快就改成随机号了。这明显欲盖弥彰的行为。

3、操盘手的履历复杂,跨界,没有长期积累

“骗子”,最大的特性就是急吼吼,想一把捞个大的。而真正想做企业的人,你追溯他的发家史,其实都有非常长期的积累。

我之前研究过星巴克,这里我就拿瑞幸和星巴克(SBUX.O)来比较。

星巴克是舒尔茨1987年买下来的,但是他是1981年就接触了星巴克,爱上了这个行业。他用了一年时间来游说星巴克的老板聘用他,1982年就进入星巴克工作了。

星巴克今天家大业大,但是如果你看舒尔茨的履历,他的“咖啡履历”,是把他整个人生都填满了。从1982年算起,舒尔茨相当于在咖啡行业做了38年了。

而你再反观瑞幸。

高管在2018年创立瑞幸前,是做什么的啊?你能在他们身上找到一粒咖啡豆的影子吗?

然后,你信一个之前在这行业什么经营积累都没有的人,突然杀进来,说我要做“中国星巴克”?

4、频繁使用让人看不懂的新词

这点倒不是骗子公司的专利,而是图谋炒作股价的专利。但是在骗子公司身上,也照样能看得到身影。

为什么爱用各种让人看不懂的新词?因为,旧词早就被研究透了,不好用来讲新故事啊!

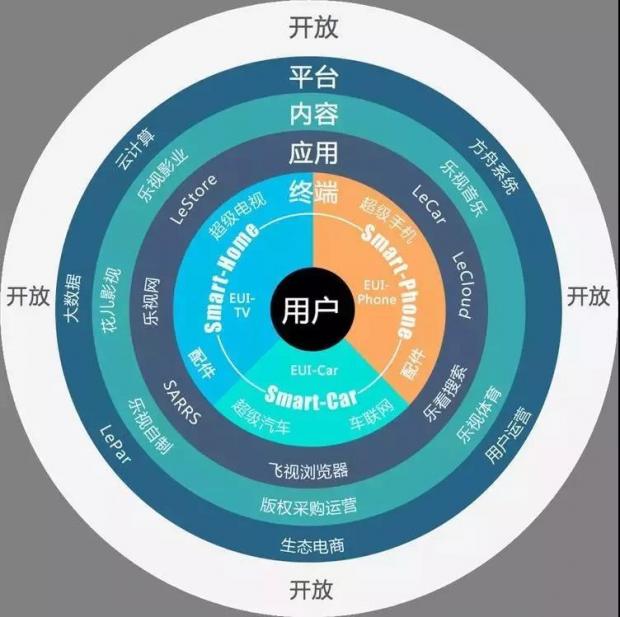

乐视网当时的新词:生态化反、新物种、互联网电视、生态电商……

这次被爆雷的瑞幸:智慧零售平台、无人零售……

5、什么热门概念都如影随形

贴概念是一个最常见的二级市场炒作行为。

但是,几年前我看乐视网的资料时,发现它可能连自己都骗了。因为,它真的是拿钱去砸热门概念了。

回顾历史,我贴一下当时乐视网讲的“生态”故事吧。

你看着里面,几乎都是最热门的东西:大数据、云计算、超级汽车、生态电商……

我记得当时看乐视财报时,他成立了一堆子公司,什么VR之类的都有……当时给我的一个感觉是,它是个热翔追踪器……

这里商业常识该起作用了:商业世界,你是不可能什么都做得了的。如果你看到一个公司一身多个概念,那要有点警惕了。

去年看瑞幸的资料时,有句话吓到我了:

“瑞幸具有互联网基因的新生代食品饮料品牌,从咖啡到中式奶茶再到烘焙、酸奶、矿泉水,它的平台把新生代青睐的食品品类全都聚集在了一起。通过之前互联网烧钱模式,瑞幸已经快速建立了品牌壁垒和规模壁垒。”

我当时看完就很不舒服:我喝杯咖啡而已,用个app下单今天不是挺常见的吗,怎么这咖啡就有互联网基因了?

6、资本运作痕迹明显

但凡做局的,都涉及到多方面的资源协调。

这里有投行、PE、供应商……

那别人为什么要跟你一起来做啊?没有好处不行啊。所以你会看到,这些公司经常有一堆利益相关方的股东。

而且,经常爱用特别复杂的交易结构。但凡搞复杂的交易结构,就是不想让别人看见里面的真实意图。

还有一个重要的原因:这些钱并不是真正想做企业的,都是抱着快速“催肥”的想法来的。想要快速“催肥”,和想要踏实做事情,做法是差别很远的。

这次瑞幸出事,但你看它几轮的融资下来,这些融资的钱搞来多少机构了?而且催肥效应特别明显:瑞幸成立一年半时,开店数量就超过耕耘中国市场多年的星巴克了。

7、融资需求极度旺盛

A股的骗子公司,这点比较突出。你无论是拉乐视,还是康美药业的融资记录来看,还是康得新,他们对资金的渴求,都直接喷到屏幕上了。

包括瑞幸,从出生开始,就处于不停的融资讲故事。

最核心的原因,就是骗子公司没有造血能力,需要外部输血。我的经验,有些公司老板是赌性大,一开始也未必想搞大骗局。他就是想不停的借钱来赌一个方向。

骗子公司容易拿亚马逊这种长期不盈利的公司来对标,讲一个短期证伪不了的故事,叫你不要看利润。但是他们和亚马逊的差别是,亚马逊是有真实盈利的,它只是拿利润再投资扩张了,显得并没有利润。

所以,在亚马逊身上,后面就没有什么融资,这个是因为它有造血能力。包括字节跳动,盈利好,但是也没什么利润,也是同样的理由。

骗子公司和它们的差异,再融资这点就能看得出来了。

8、特别爱自吹有神秘的关系

去调研这种公司的时候,经常听到这种“小道消息”,经由某人之口,会告诉你这家公司“有背景”、“不简单”……

10家公司,有9家都被传跟首长有关系。

说的时候,一定是带有某种神秘气息来说的,这样才会更加增加可信度。

其实你听完了,也没法证实,也没法证伪。

其实,如果是正经做生意的to B公司,你的产品性能、产品价格是比较核心的。而to C的公司,像瑞幸,直接面向消费者,消费者更不会因为你是谁谁谁的狗腿子就会多下一份订单。

传有这些关系的,基本都是想跟银行搞贷款、跟资本市场要钱的。

我在15年去北京出差时,见过某个公司的投资负责人,他们当时参与了乐视的融资,跟我扯得最多的,就是讲乐视那深不可测的关系。

我当时心里就在想,乐视融资做的那些事,都是直接跟消费者打交道的,你关系再好也没用啊?

更好笑的……还有自己声明自己是白手套的某光电公司,最后也被打回原形了。

并不是否认“有关系”在中国的重要性,但是纯粹是靠关系的,如果没有市场竞争力,其实很难大幅度扩张。

而且,有关系的公司,经常会因为关系变了,反而整个盈利就崩溃了,比如某港股能源公司。

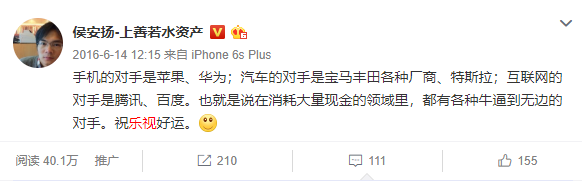

9、经常是对标多个国际巨头

我在2016年数落乐视时(当时乐视还没爆雷),曾经写过这段微博:手机的对手是苹果、华为;汽车的对手是宝马丰田各种厂商、特斯拉;互联网的对手是腾讯、百度。也就是说在消耗大量现金的领域里,都有各种牛逼到无边的对手。祝乐视好运。[微笑]

其实这个就是商业的常识而已。从有公司这玩意以来,几百年都没出国什么东西都做到国际最顶尖的。

反而更多的惨痛案例,就是盲目多元化而挂掉。

这次瑞幸爆雷,我之前倒还真不知道它也是这样。前几天,它爆雷后,才有人捅出来它的宣传材料。

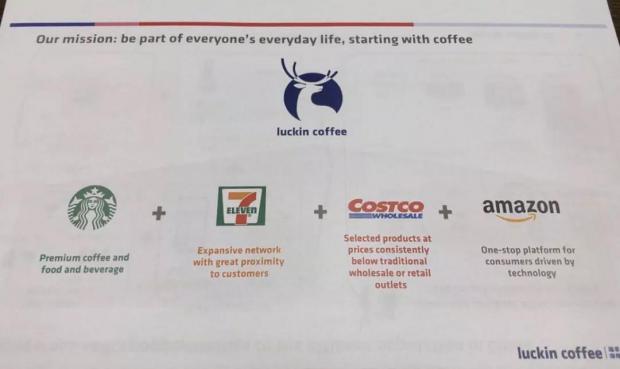

从这宣传材料来看,它是星巴克+711+Costco+亚马逊的合体。

讲自己是各种巨头合体的,一定要警惕。这点对做公司管理的人会深有体会,因为每家公司都是长年累月的“生长”出来的,它的制度、管理、公司文化都是一体的。

会有那种学习别人精华的公司,但是不会有七拼八凑就做出来的伟大公司。

不过,因为是卖咖啡的,最重要还是咖啡,所以它主要的碰瓷对象也是星巴克。

大体上,想搞大估值的,一定要碰瓷一个市值巨大的巨头。一切都是围绕着搞估值、搞融资来。讲故事的时候,有对标就会更容易。

包括券商分析师写报告时,就很容易比较:你看星巴克1000亿美元了,瑞幸才20亿美元,市场空间巨大!

10、行业对手不屑评论

这点是线下调研时有的。按照费雪的价值投资框架,了解一家公司,你得去了解一下行业竞争对手对它的评价啊。

我发现有意思的一点:骗子公司自诩行内知名,甚至说第一,但是同行往往是不屑于去评论它。

其实对做投资来说,从竞争对手那里去了解信息,非常的有价值,这不仅是用在鉴别骗子公司上了。

还是回来讲骗子公司吧。当时康得新在讲故事时,我们去找过3M的人来请教。人家就是死活不愿意讲它。

包括乐视网,即使是故事吹得特别大、如日中天的时候,互联网行业的专家讲视频网站,经常也是一笔带过。也有那种不怕得罪人的,会使劲数落它。

对行内知情的专家,人家当然理解这个生意了,还不知道骗子公司几斤几两?但是,讲出来吧,得罪人。断人钱财,惹来一身骚,干脆就不讲。

11、产品评价不好,但是还扩张巨快

不知道大家看过对瑞幸的咖啡评价没有,“刷锅水”是特别显眼的。

总得浏览下来,大家并没有说它咖啡好喝,甚至连“一般”都谈不上。我就喝过几次,虽然我喝了10几年咖啡了,但我也不是会品尝咖啡的人,但也绝对谈不上喜欢。

它的咖啡口味评价,我以大众的评价为标准,其实是负面居多。

这个也不稀奇,任何个行业,都需要长期积累,才能做出顶尖的产品。消费品是慢行业,如果产品口碑很不好,那是很难扩张的。

可以对比一下,喜茶、奈雪这种广受欢迎的奶茶、果茶,他们的扩张速度,还赶不上瑞幸。

产品评价不好叠加了扩张巨快,即使公司不是存心骗人,也是非常危险的。

12、经常自创经营指标

今年1月的时候,我当时写过一篇文章,说看不懂瑞幸的生意。其实,当时我指的就是从去年11月开始飙涨的瑞幸股价。

去年11月,当时瑞幸跟市场说,它门店盈利了。那波涨幅,瑞幸股价直接从17块,干到51块。

由此可见,市场真不是什么时候都是聪明的。

当时,我很困惑的一旦,就是这里。当时,瑞幸把门店层面的利润定义为:产品收入减去原材料成本、租金及人工等店铺运营成本、设备折旧费用。

瑞幸的创始人之一CEO钱治亚对公司那个季度业绩非常满意:“门店数量、月均交易用户数和月均销售商品数量快速增长的同时,我们的产品净收入获得更快更高的高增长,说明门店运营的效率和盈利能力显著提高”。同时,瑞幸咖啡发布了2019年第四季度产品净收入指导范围在21亿元至22亿元之间。

我当时觉得很不可思议,一家咖啡店,最核心的成本就是租金和人工成本,你都减掉了,那还有什么成本啊?

这里,它就是自创评价体系了。

每个行业的经营指标都是长年累月积累下来才有的,大家做着做着,就琢磨出这行业的比较核心的经营指标。

自创经营指标,其实就是因为自己的东西拿不上台面,只能是自己来搞一套对自己有利的指标,来糊弄过去。

这点在骗子公司身上尤其常见,里面包括调节统计口径等,都是惯用套路。

总结

差不多就写这些吧, 其实鉴别骗子公司,看财报和看经营数据是更核心的,这个是不看财报不看经营数据的入门版本。

有条件的话,做深度调研更加精确。像这次做空瑞幸的机构,据说投入时间人力不菲。

但是,精确度越高,各种成本都上去,做不到每个公司都像浑水那样的去大费周章。

这个是简单初筛版本,对绝大多数公司都够用了,至少一来就有警惕的心,在市场上行走,还是少碰地雷为妙。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号