阅读:0

听报道

文 | 侯安扬

宝马家族的发展历史中,历经战争、分家、产业的更替,走过百年而枝繁叶茂,有不少值得我们思考学习。

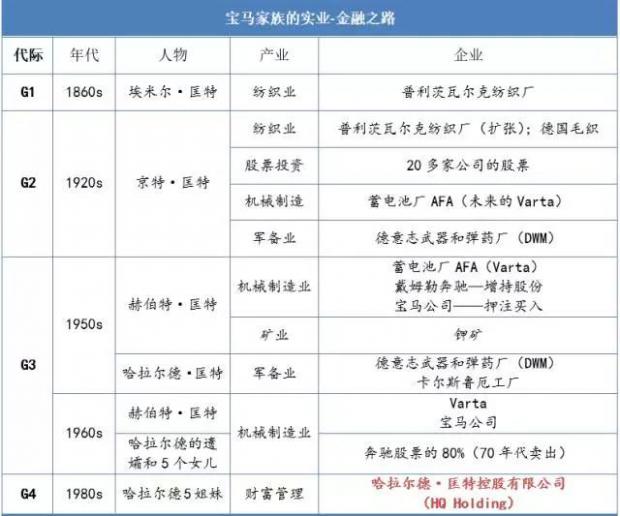

财富积累之路:实业到金融

第一代:筚路蓝缕的创业者。19世纪60年代,匡特家族第一代——埃米尔·匡特通过纺织业在德国起家。

第二代:发战争财,积累财富。第二代京特·匡特不仅在一战期间敏锐地捕捉了军装需求、成功扩张了纺织业的版图,又转向了机械制造、军备、化工等行业的投资,拥有了蓄电池厂AFA(未来的Varta)和生产毛瑟枪的德意志武器和弹药厂的控股权。(第二代通过战争发财的财富积累之路饱受争议,我们放在最后提及)。

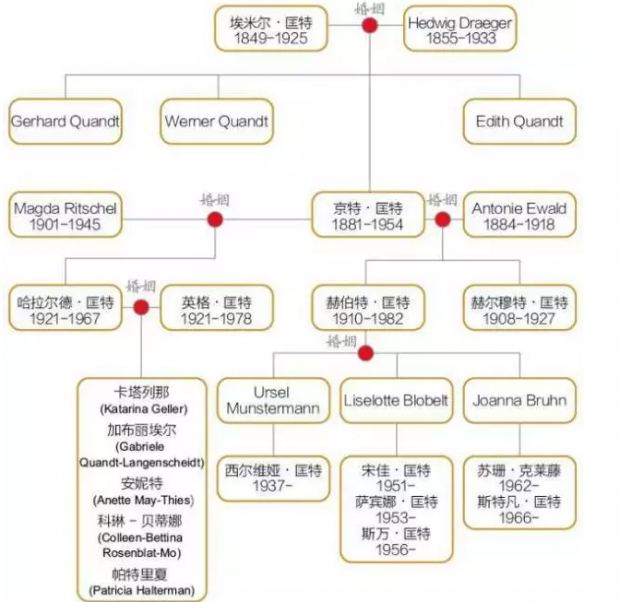

第三代:分家发展,宝马崛起。到了第三代,京特·匡特的两个儿子赫伯特和哈拉尔德分别继承了AFA、奔驰、钾矿和DWM几家公司,在此期间,赫伯特还力排众议押上全部资产买入了当时惨淡的宝马公司的股权。后来宝马公司果然起死回生,赫伯特也因此积累了大量财富。

第四代:全面推进财富管理。匡特家族的第四代最亮眼的成就莫过于哈拉尔德·匡特的五个女儿联手打造的金融业版图。她们从单一家族财富管理(SFO)——HQ Holding起步,后来发展成为家族拥有、对外开放的资产管理公司。

我们来看看宝马家族的财富管理之路。

财富管理之路:HQ Holding的演化

简要概括HQ Holding的演化:家族办公室->财富朋友圈->开放多元的财富管理机构

HQ Holding成立之初是为了宝马家族自己的财富管理,以单一家庭办公室(SFO)的形式存在。之后,一个平行于SFO的联合家族财富管理(MFO)机构——FERI成立,虽然被高盛嘲讽为“book-keeper”(记簿员),但FERI逐渐明晰了自己的核心理念,那就是作为超高净值家族的财富簿记员,FERI对家族的所有资产(包括房地产、股票、艺术收藏品等)进行登记、整理及审计。FERI也因此深得客户信任,留下了历史上仅流失两单客户的光荣“战绩”。

这样,HQ Holding不仅为自家管理财富,变成了一个“财富朋友圈”。

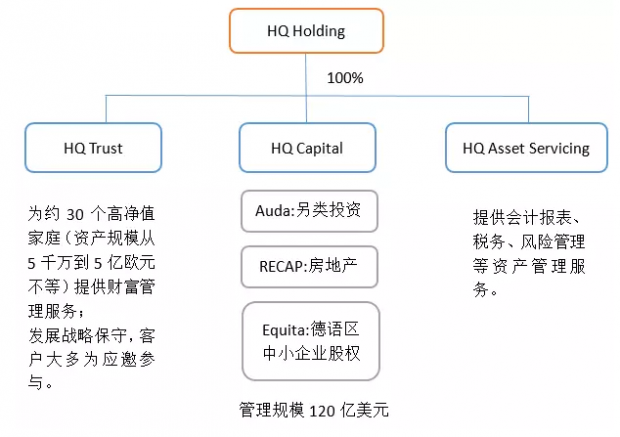

后来,FERI逐渐演变成HQ Trust,由匡特家族100%控股,并承诺永不出售,为全球高净值客户、家庭及机构提供财富管理服务。

除了HQ Trust,HQ Holding还拥有专业、对外开放的资产管理及服务公司,包括:HQ Capital(包括专注于另类投资的Auda,专注房地产投资的RECAP、专门投资德语区中小企业的HQ Equita),以及专门提供会计报表、税务、风险管理等资产管理服务的HQ Asset Servicing.

于是,HQ Holding的职能不仅限于自己家族、高净值家族财富管理,还将积累的经验输出至更广的范围。通俗的说,匡特家族现在不光管理自己家的钱,还通过资产管理事业为家族挣更多的钱。

制度保障:如何做出明智的投资决策?

HQ Trust是专为高净值客户服务的财富管理公司,仅为30多个财富家庭服务。如何为这个高级朋友圈做资产配置决策呢?

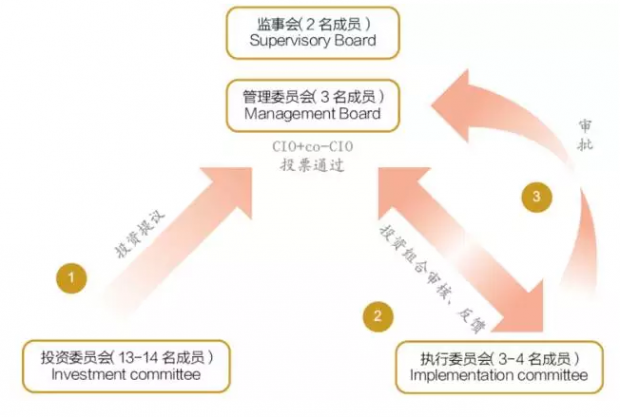

HQ Trust采用典型的德国治理模型:管理委员会负责日常运营和战略执行;监事会负责制定FO战略、维护股东利益、处理合法合规等。

投资委员会由13-14名成员构成,分别代表着不同类资产,委员只具有提议权,唯独只有首席和联席首席具有投票权。执行委员负责组合审核,监事会最终审批。

这样的权责划分说明,HQ Trust的配置决策权在少数人手中(仅CIO与co-CIO两人),而非由投资委员会进行投票决定,这种设置可以一定程度避免多人投票产生出从众的配置行为。

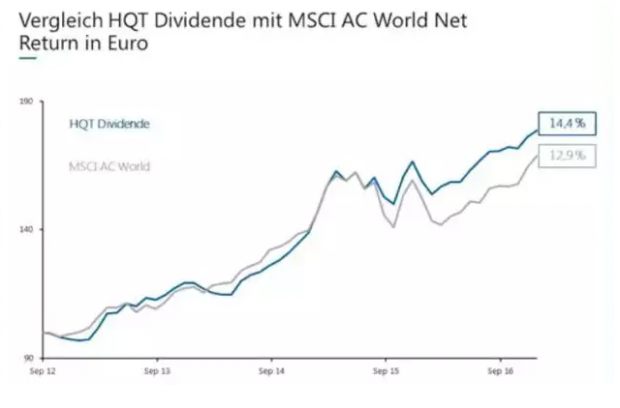

据家族企业前首席执行官弗里茨·贝克尔(Fritz Becker)表示,HQ Holding从1981年到1996年创立的平均年度回报高于7%。此后,回报率平均为7.6%(到2013年的数据)。在股息分红方面,HQ Trust 超越市场水平:

财富管理思路:资产战略配置+另类资产+簿记估值

HQ Trust相信投资理念应该建立在资产战略配置上,随之而来是各类资产的投资方法,最终才选择执行的投资经理。

在可选资产类别中,HQ Trust更加青睐另类投资,因此,其选择的投资组合中有更大比重的PE、对冲基金等另类投资。家族客户的投资组合中出现PE投资的比例可能高达20%。由于投资类别中另类投资占有很大比例,这类资产流动性偏低、价格和价值的偏差大,因此需要专业的价值评估。

HQ Trust家族财富的簿记和估值方面给予专业服务:将家族分散的投资集中记录,对不同类别的资产进行簿记和估值,每月会进行评估,检视资产配置的情况,并且对投资经理进行严格的管控,还会不断的对投资经理进行搜索及筛选,甚至建立了自己的数据库来研究德语区基金经理的投资能力。

同时HQ Trust也对家族治理、企业治理、财富继承等方面进行咨询,比如帮助家族设立新的公司结构、后代教育规划、家族基金会等。每个家族客户都有其特殊需求,因此每个HQ Trust客户都拥有一到多个账户,分散管理,具有很强的个性化。

我们能向宝马家族的财富管理学习什么?

匡特家族的财富积累之路无法被复制,但是其财富管理的理念、制度可以供我们参考学习。

1.资产配置理念。从宝马30多年的财富管理事业中,我们能看到对资产配置理念的坚持,在这个理念之上去进行全球配置、实现财富的稳健增值。对于家庭资产来说,如何通过资产配置来稳定支出、防范风险,都是与我们息息相关的。(关联阅读:如何定制自己的资产配置方案)

2.投资的管理工作。宝马家族对自己和客户的资产进行簿记管理和估值工作,以便实施更好的配置方案,反思一下自己,是否对家庭资产有一个细致的记录和管理呢?

3.资产配置的独立决策。不依赖于多人投票决策的资产配置制度,一定程度避免从众投资,同时监事会的设置可以在投资决策与客户需求之间形成反馈。

其他关于壕的世界

在搜集匡特家族财富管理的资料中,小善发现了以下有意思的点:

1. 对于“发战争财”的争议及应对

匡特家族第二代从军工纺织业入手,后介入到蓄电池厂、军备业,这个历史中匡特家族是饱受争议的,京特·匡特曾为纳粹捐款,第二任妻子Magda后来与纳粹宣传部长结婚,他的工厂劳工来自战俘和集中营。德国2007年曾有一个纪录片《沉默的匡特家族》中揭示了匡特家族的这段历史,在纪录片播出后,匡特家族决定赞助一个研究课题,对家族历史进行还原,并公开研究报告。此外,匡特家族每年为德国记者颁发5万欧元的Herbert Quandt 媒体奖。

2.多次婚姻并未损害家族财富

匡特家族第二代——京特·匡特,曾有过三段婚姻,由于战争的原因,两个幸存的儿子(哈拉尔德、赫伯特)平分了家庭资产。其中一支:哈拉尔德去世时,五个女儿中两个还是青少年,此时通过信托受托人对她们的资产进行管理。另一支:赫伯特有过3段婚姻和6个子女,第三任妻子和子女继承了财产。第三代的五姐妹中亦有成员有多次婚姻,但并未对HQ Trust等的股权产生影响,这得益于信托机制。

3.对政党的捐助

据维基百科(数据经过匡特家族认定),匡特家族自2002年来对德国基督教民主联盟(德国最大的政党之一)等几个政党共计捐助了150万欧元。

有关家族信托、宝马家族内部的资料极为私密,也只能从寥寥公开资料中一窥。但从这些细节可以看到一个大家族财富管理涉及到方方面面,并非易事。

另外,回顾匡特家族的发展史,其实每一代都并非只靠继承前一代的产业,都有转型和开拓,实现财富升级。所以,这个大家族拥有的不光是金钱上的巨大财富,一定还有优秀的家族品质、教育理念这些精神财富。

本文由上善若水资产原创,转载请告知并注明来源。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号