阅读:0

听报道

【按】本文是侯安扬1月16日在东莞万科内部管理培训上的演讲。

资产配置与财富管理

好投资到底是什么? 先来看看几个投资失败的悲剧案例:

案例一:追涨的悲剧

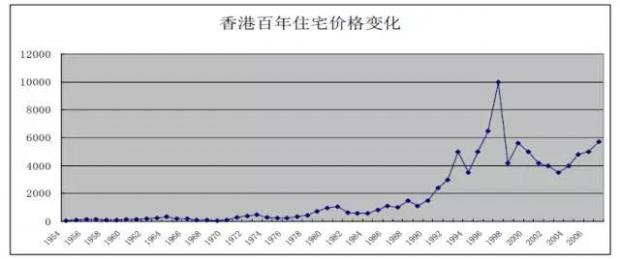

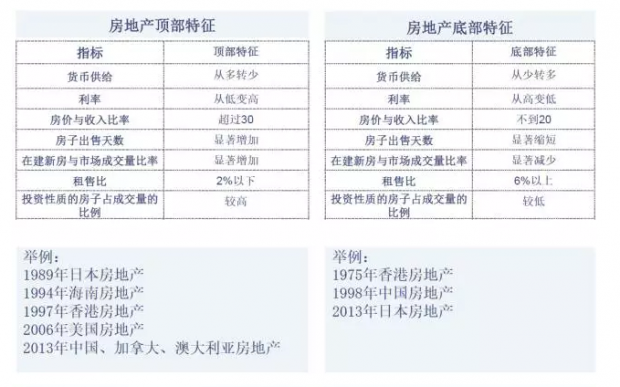

香港97年房地产泡沫,让不少香港人沦落为免费给地产公司打工十年的“负翁”。

摘自网上一篇文章:“我公司(指华润)两个秘书近水楼台先得月,不用去排队,每人花80万港元交了三分之一首期,买一个单元,可是房子还没住进去,泡沫就来了。楼价一口气跌了三分之二,这两位小姐那几个月脸色难看得很,眉头之间总挤出一个大疙瘩。原因是她们把已交了80万首期的房子白白送给了银行,为什么?因为市场上同样的房子,只值90万;如果她们继续执行当时买楼的合同,每月供银行贷款,就要再付160万。”

泡沫受害者的对立面:李嘉诚等受益者。李嘉诚的长江实业当时10年有百倍涨幅。

但2012年末开始,港资时代彻底落下帷幕,中资主导香港的时代开始,恒生指数已经是中资企业为主体。

案例二:抄底的悲剧

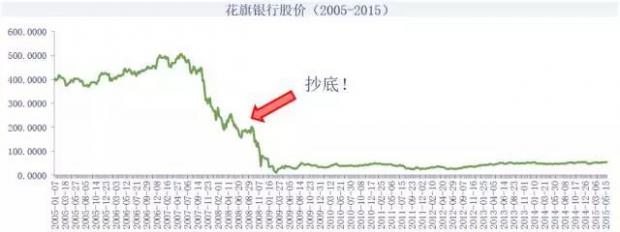

08年我在美国读书时,一校友抄底花旗银行,把十年的身家赔进去。她是这么跟我说的:“当时花旗银行从70多元跌到20元时,我从来没见过它这么低的价格,而且也觉得下跌了那么多了,所以就觉得是历史性的机会,就把所有的钱都拿来买花旗银行了。谁知道半年后它就跌到1美元以下。”

花旗银行后来因为涉及过多衍生品损失巨大,最后进行合股,到今天股价离最低点涨了好多倍,但是离她的抄底价格还不到三分之一。

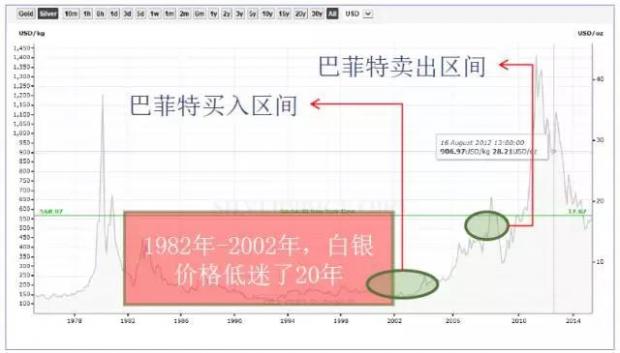

案例三:赌反转的悲剧

80年代初黄金白银曾经暴涨过,亨特家族坐庄全球白银市场失败,从40美元/盎司跌到6美元。但是,之后白银一直长期低迷,时间长达20年,把很多赌反转的投资者深套其中。

巴菲特曾经在90年代末买入大量白银,当时正值互联网泡沫鼎盛时期。到了2003-2004年,白银价格回调时还增持了,成本在5美元附近,到2006年就清仓(当时价格15美元)。

这三个案例给我们的启发:

不要追涨被泡沫伤到(香港房地产的案例,目前国内某些地区的房地产有这个风险)

不要抄底被贬值资产伤到(花旗银行股票的案例,目前某些港股公司面临的风险)

不要买跌透但是却长期低迷的资产伤到(白银的案例,目前煤炭等资产有这个风险)

长期的研究告诉我,大众对资产配置是非常随意的,包括大量专业投资机构也很随意做这件事。稍微专业的机构,会告诉我们可以规避泡沫(第一个案例),但是从这些案例来看,这是远远不够的。严格意义上来讲,长期不涨的资产就是坏资产。

站在现在看当时理想的资产配置是:1998-2011年配置房地产,之后配置股票。看着简单,但是需要深刻理解:1.资产本身;2.经济周期。

经济周期是资产配置的核心

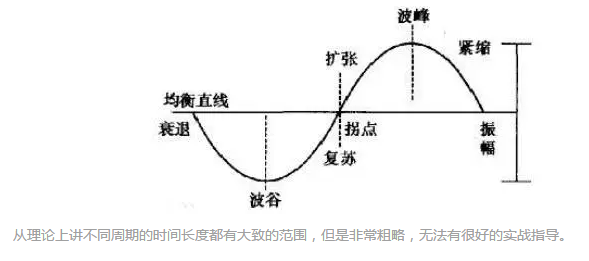

经济周期是资产配置的核心,但是怎样的视角看待经济周期是最具备实战性的呢?我总结了一下经济周期对指导投资的局限性,有以下两点:

形而上的学术研究,过多的经济周期类型,不接地气。我们听过的周期有康德拉季耶夫周期、朱格拉周期、基钦周期、存货周期……每个周期都有底和顶,但是周期套着周期,而且扰动因素非常多。

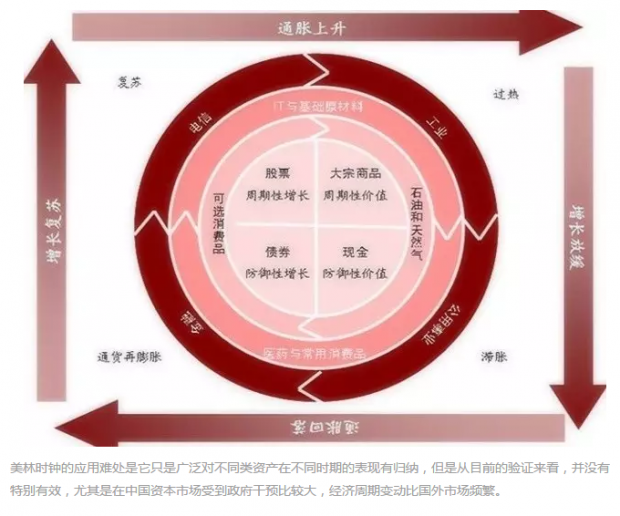

没有重视不同资产价格驱动的最核心因素,不能判别机会的大小,其中最典型的就是美林时钟。

如何解决这些局限性?以下是我的经验总结和解决方案:

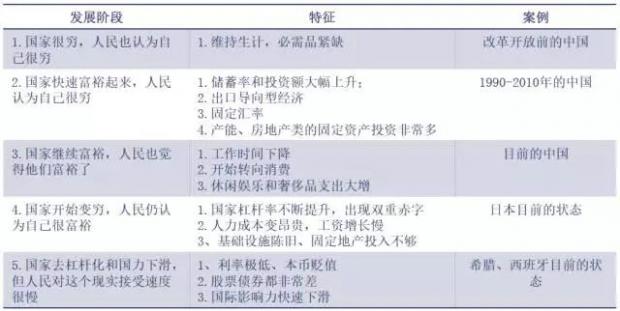

1. 以经济发展阶段来看待经济周期,达里奥的国家发展阶段划分给了我们非常好的视角

中国当前处于第二阶段转向第三阶段的过程,第三产业会有极大的发展空间。

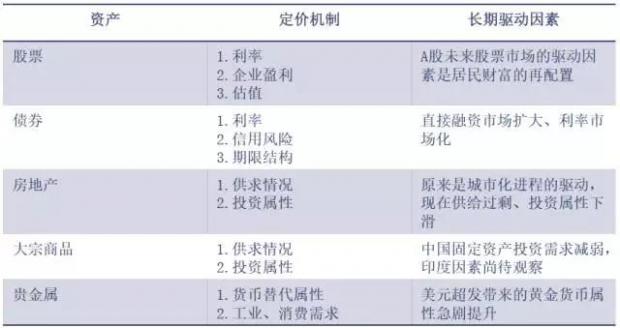

2. 对不同类资产进行分类,理解资产的定价机制

过去十年的房地产驱动因素不仅是本币升值,还赶上了中国城市化进程,这个是百年一遇的大机会,在资产配置上应该重点配置。现在我们面临着中国居民财富的转移,同样也是非常重大的机会。

那么,下一个大趋势在哪里?我认为中国证券市场的“大趋势”到来了。

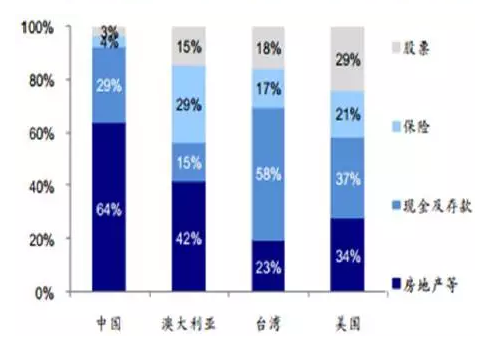

中国证券市场进入到一个类似于城市化的大趋势:城市化是“人从一个地方挪到另一个地方”,证券市场现在面临着“钱从一个地方挪到另外一个地方”。

最直接的驱动力就是房地产市场再也无法提供好的回报,这些巨额资金需要找到可替代房子的资产。只要它们的回报比房地产高,都能形成不断的牵引力。中国居民财富以股票形式存在的比例将来会得到数倍的提高。

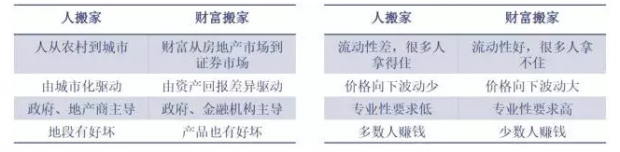

谁会在这个财富搬家的过程中受益呢?我们看看在“人搬家”和“财富搬家”的相同点和不同点:

在房价上涨的过程中,参与进来的人,无论是供给方还是需求方,都是受益者。但是在股市大牛市的过程中,还是很多人会亏钱,这个就是两种资产的差异性导致的。

谁会在这个财富搬家的过程中受害?

在房地产盛宴里,不买房者、后期才进入到房地产市场的人,是最大的受害群体。大家可以思考谁会是财富搬家过程的受害者……

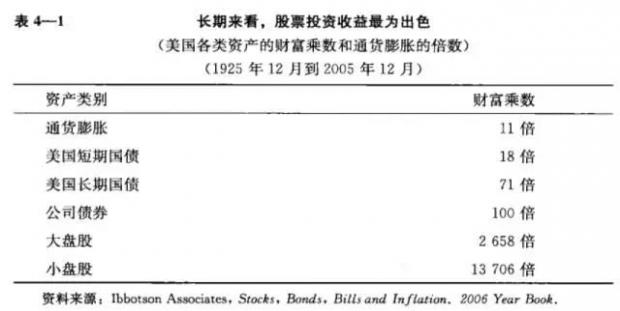

下面讲讲财富管理。先看一下各类资产的长期回报:

长期而言,股票>债券>现金。

对于财富管理而言,在超长期时间里考虑问题和短期考虑问题是不同的。站在超长期角度,多配置股权类资产是有利的。

如何评估资产的价值呢?任何资产都有价值,但并不是越高回报越好,风险收益比是衡量资产价值的核心:承担相同的风险,获取更多的收益。

比如,虽然AA5年期企业债的到期收益率是5%,但如果现在5年期国债的是4%,可能后者投资价值更高。

如果什么有价值的资产都找不到,持有现金也是一种资产配置

用波动来衡量资产的风险是不对的,股票市场波动大,但是10倍市盈率和30倍市盈率的股票市场价值是不同的。

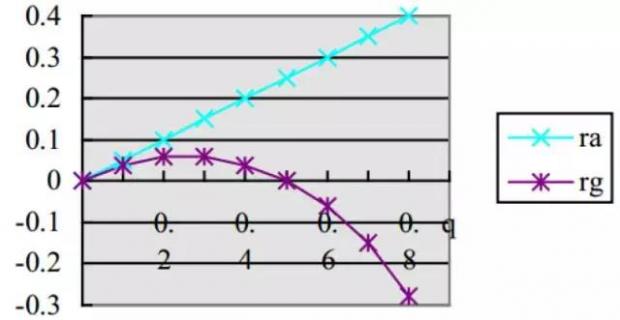

第二点想讲的是:超长期投资慎用杠杆。因为杠杆线性放大了收益,但是指数性放大了风险。

杠杆到一定程度时,被爆仓风险是100%

长期而言,投资一定是有失误的。问题是高手失误时不会被爆仓。

假设每次投资决策,不被爆仓的概率是99%。假如每半年一次投资决策,经过50年(100次)投资决策后,不被爆仓的概率只有0.99^100= 37%。

对普通人最简单的投资方式:定投+再平衡

资本市场具有长期均值回归的能力,定投是很好的应对方式:

涨多了就跌,跌多了就涨,就是资本市场的均值回归能力。

绝大多数的人是在牛市后期才进入市场,定投能避免你做有害的追涨杀跌。

再平衡,即是保持资产的恒定比例:

因为不同资产之间的相关性不同,有些某阶段涨的多,有些某阶段跌得多。

再平衡能有效避免牛市泡沫期对你资产的损害,能有效在资产低估时及时配置了该配置的资产。

最简单的就是股债50%/50%。

目前A股中,比较好的指数是中证500和深证红利两个指数。特别适合个人长期定期投资。从回报率上来说,相当于过去10年买了深圳的房子。

用这一招,能在3-5年跑赢90%以上的专业机构。能在超长期时间里,跑赢99.9%的机构。

对普通人稍微复杂的投资方式:依附于某种社会趋势

中国时不时出现各种社会趋势,有些是史无前例的机会,比如城市化趋势。

目前非常大的社会趋势是第三产业进入快速发展阶段。

站在超级机构的视角,他们更喜欢在一个国家进入快速发展阶段的前夕进入。

如果有条件,请做全球资产配置:保证家族财富跟随地球转动

理想的资产配置,就是不依附于某个国家的兴衰——只要地球还在,就有财富。

德国的历史股市回报率是非常差的,因为两次大战把国家都打烂了;

包括日本,这30年进入国力衰退阶段,至今指数非常差,只有日本1989年高峰期的一半。

指数基金是现在欧美市场的最主流工具,但是其实是有一定前提条件的:社会发展向上

指数设计规则本身就是一种策略体现,有的指数设计的好,有的指数设计的差。

指数样本更新机制,其实就是一个更换血液的过程。

我们回顾道琼斯工业指数的样本,其实已经是大变样了,除了通用电气,其他先前的样本公司早就不复存在。

上证指数是比较烂的指数,因为它是全样本指数,这样会导致烂东西长期留在锅里,又大又烂的公司对上证指数影响深远。

中证500是目前国内设计非常出色的指数,它选取的样本是中间市值偏小的公司,过大或过小都不会留在指数里。在某种意义上,它选取的就是中国公司发展的中坚力量,已经形成了特定竞争优势,而且还有向上成长的空间。

这里推荐两本书,对个人和机构都适合:

最后说说我对A股的看法:长期高度乐观,短期需要谨慎。

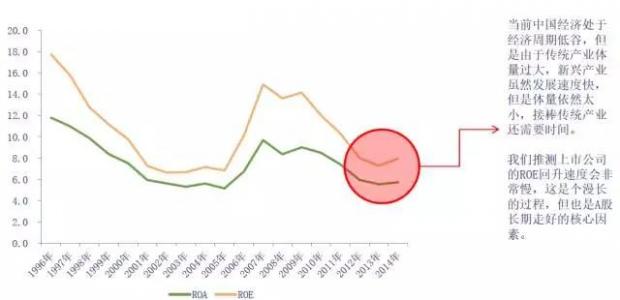

为什么说对A股长期表现乐观?

中国无风险利率下行空间巨大,新兴产业发展空间巨大

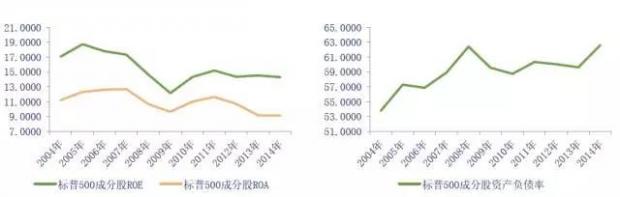

对比美国,中国当下是估值有泡沫,而美国是实体经济有泡沫。标普500的公司维持着高ROE,是通过提高杠杆率来实现的。

标普500当前公司平均市值达到了2000多亿美元,但是除了个别新技术行业,大部分行业基本上已经再无向上发展的空间。

不但没有向上发展的空间,而且还面临着中国新兴行业的挑战,例如思科被华为严重挑战。

正是因为空间发展不大,我们才能看到这些公司靠提高杠杆率来维持企业ROE,当目前整体标普500的资产负债率率达到62%,很难再继续往上。

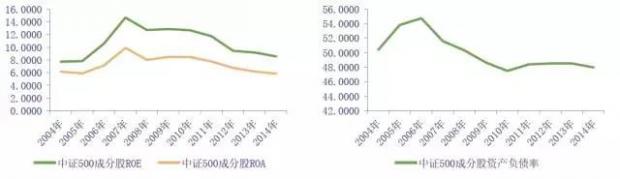

中证500代表着中国企业的中坚力量,即脱离了企业规模过小带来的经营风险,同时又具备比较强的竞争力。

中证500当前公司平均市值达到了200多亿人民币,ROE、ROA之所以过低,是因为资产负债表扩张过快带来的。

资产负债表扩张过快,是因为这些公司面临着巨大的产业前景。

而且,这些公司的资产负债率平均只有47%,非常健康。

从05年到14年,标普500的总资产规模增速是5%,而中证500的是19%,而且还在继续。

从我们的研究结论来看,A股公司产业前景巨大。因为估值是随着价格变动非常快的,但是基本面却是变化比较慢的,在今后很长的时间里,只要价格合适,就是投资好机会!

另外,A股的一些传统产业也面临着衰退的前景,但一部分走出国门的传统产业会迎来新一轮增长。

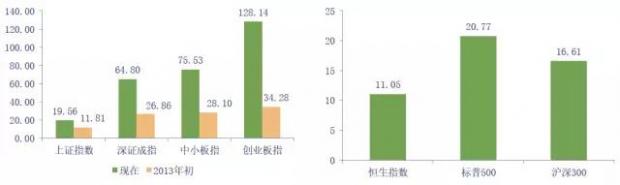

而短期来看,部分A股由于估值过高,需要谨慎。

我们认为A股短期一部分股票出现了估值泡沫,已经不是闭着眼睛就可以随便买的阶段,需要花心思去找风险小的公司。从资产配置的角度来说,港股也面临着重大的机会,甚至更大!

所以,短期来看,我们需要借助金融工具对冲估值泡沫风险。长期,做多中国!

我的分享就到这里,谢谢大家!

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号