按:7月20日,上善若水投资总监侯安扬通过万得3C财经会议平台与投资者就下半年的市场投资策略进行了交流。以下为会议实录。

大家好!去年年底在万得财经跟大家有一个交流,当时刚好是在一个局部高点,上证是3500点附近;现在上证在3000点附近,搞不好也会成为今年局部的高点。

去年交流的观点大家在万得公众号上(微信公众号“万得财经会议”,ID:wdcjhy)或者上善若水的公众号上(微信公众号“投资干货”,ID:touziganhuo)应该能找到当时的讲稿(当前a股所处的市场阶段)。

去年底的研究结论

当时我们给了一些研究结论,一个是关于债市的。我们认为十年国债是处于多年的低位,但可能会徘徊在附近。从过去十来年的历史来看,中国的十年期国债在3.0附近时,都是处于低位。但是从去年开始有一个不太一样的情况。以往利率下行就会有经济的回升,带来一些新的投资刺激,而当时很多传统产业触及到天花板,利率下行未必会带来新的投资需求。所以我们当时给了一个结论:国债收益率可能很难大幅上行。

第二个结论,A股处在熊市中期的阶段,买绩优股会好一些。当时我们还列举了两个例子,就是网宿科技和匹凸匹。牛市重势、熊市重质,今年上半年体现的非常明显。大家知道今年上半年有两个板块是很不错的,一个是白酒行业这种消费类的,像茅台从200块涨到300块,另外一个是处于高速成长期的新能源汽车板块。我们当时对市场阶段性判断,认为在熊市的中期到中后期,只有绩优股和高速成长股才是比较能抗跌的。

熟悉我们的朋友会知道,因为我比较看空市场,所以我们在整个配置股票比例是比较低的,截止到上周末,我们今年所有产品平均收益持平。我们有两个类型的产品,一种是纯多头的,今年虽然仓位低,但是还有几个点正的盈利,因为选的股票基本上就是按这两个方向去选,涨得都还不错的缘故。

而另一个类型,资产配置的产品,今年有几个点的浮亏。这里有些投资是不太成功的,导致出现了浮亏,要吸取经验和教训。

今年A股市场非常不好,大股票指数跌了10来个点,小股票的综合指数跌了快20个点,以至于在公募基金只要不亏就能到前十,这种世道里面确实是比较难做投资,忙乎了半天还不如买货币基金舒服。

之所以提去年底的研究,是因为今年和去年的宏观环境没有发生大的变化。有细微的一些新的变化,我下面详细介绍。

宏观环境

第二部分我跟大家介绍一下宏观环境。

当前市场上关注的核心问题,我总结有两个:一个是M1和M2剪刀差的问题,大家今年看所有的宏观数据里面有一个非常显著的,就是M1同比增速大幅度上行,到最新的数据是24.6%,M2反而是从去年年底的局部高点到今年就下来了,目前的数据是11.8%。M1比M2高出许多。

原来招商证券的罗毅给了一个口号“M1定买卖”,这个在相当长的时间里是有效的。其实在今年也有效,但是它的有效性体现在更广义的资产类别里面——很多钱跑到房市里面去了。

这两年,哪一种资产在供需上有不错的格局、有不错的赚钱效应,钱就会流到哪一种资产类别里面去。今年因为股市没有赚钱效应,其实是没有新增资金量的。大量的资金跑到了房地产市场上,后面我们会进一步阐述。

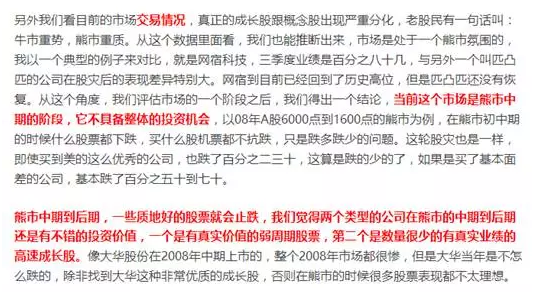

第二个关注的问题是民间固定资产投资大幅下滑,原来民间固定资产投资和总的固定资产投资是比较接近的,但是今年开始分化。今年民间固定资产投资大幅度下滑,到6月为止,单月同比其实已经出现负增长了。总量数据虽然也有下滑,但是没有下滑这么厉害,因为政府通过搞基建撑住了这一块。目前的局面是民间固定资产投资下滑,占比也下滑,但是总量是慢慢下滑的局面。

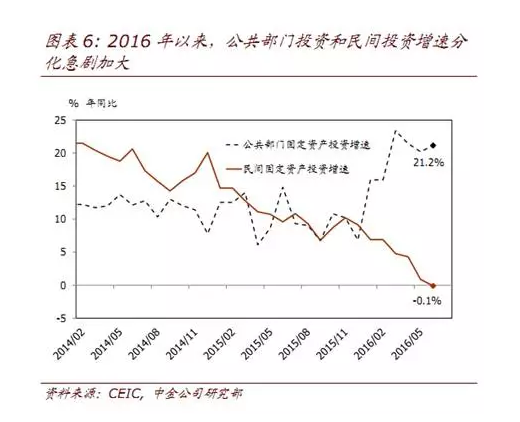

我想把这两个结合起来说,其实它说的是同一个事情,这个我们去年在总结的时候是有提过的。最核心的原因就是中国的资产回报率下降,导致民间资本不愿意投资。我们当时给了一幅图,就是上市公司的ROA这几年一步步下滑。

固定资产投资是一个滞后的变量。资产回报率下滑的时候,一开始他们还有一些信心去挣钱的,但是下滑到某个阶段了,企业没有信心了,就开始收缩投资。到某个阶段,投资回报率比你的资金成本低了,企业就更不愿意做投资了。

所以你就会看到很多的企业拿着很多现金,就是不愿意去做投资。这就是了刚才说M1增速大幅度飙升的其中一个原因。当然,政府目前也很多钱趴在账上。

今年央行在整个信贷是有所收紧的,所以M2增速一直在回落。但是由于企业投资需求减少之后,反而使得今年的金融市场流动性非常非常充裕,很多钱淤积在金融市场。

我们知道定增是有折扣率的,最近的定增折扣率已经非常非常低了,因为大量的钱去做定增产品,市场上定增项目有限,以至于折扣率一步一步下滑,这也是金融市场的流动性非常充裕的体现。

包括银行的委外资金也特别多,一下子给了很多投资机构很多钱,我相信在座的各位也知道。

这两个关注的重点说的就是一回事:投资回报没看到有什么前景,就不投了,钱自然跑到金融市场上。现在看民间固定资产投资,它的增速已经下滑到非常低的点,都不能去维持正常的机器设备折旧更替需求了。我没有具体测算到底有多少公司处于破产清算的状态,但是从这数据的表观来看,中国的民营企业可能在去产能的阶段。

另外一个问题,我翻了很多券商的资料,没怎么提。我认为这是我们当下的宏观环境比较核心的问题:中国的信贷变化跟GDP的变化具有不对称性。如果信贷大幅度地增加,拉动GDP是有限的;但是如果信贷减少了,就会把GDP拉下来,这里面是什么原因造成的呢?

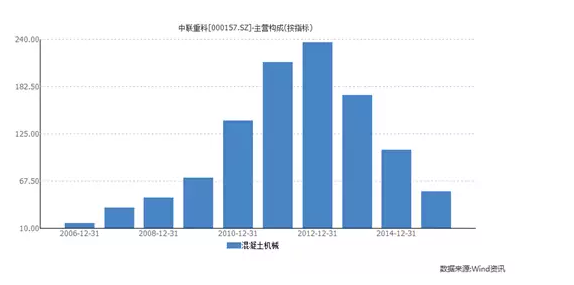

有几个原因。一方面是产业链的原因,我们以中联重科为例,中联重科处在地产和基建的上游,它有一块业务是工程机械,是它非常核心的业务。我们举个例子来说,今年盖一百栋房子,可能需要一百台机械;明年再盖一百栋房子可能就需要零台了,因为去年生产的工程机械今年还能用。也就是说你会看到下游增长,基建地产的开工量对上游的拉动,是慢慢衰减的。我们看到中国的基建也好、地产的新开工量也好,并没有出现大幅度的下行,其实它们都处于一个历史高位,但是你去翻中联重科的经营数据,中联重科的工程机械只有2011年巅峰期的四分之一不到。

这是中国的信贷对GDP拉动越来越弱的一个原因,跟产业链有关。上游很多的企业,包括一些煤炭、工程机械设备之类的,它们目前拿得到的信贷只是起着维持企业运营的作用,它已经没有足够的现金流覆盖生产成本了,所以只能举债度日,新增的信贷并没有形成有效的经济增量。用明斯基的话说,这就是经济体处在庞氏骗局阶段。

而且你越往上游看,会看到这个现状越明显。但是,如果你削减了它们的信贷,你就能非常有效地降低GDP,因为产能出清必然会导致生产减少。

我们现在测算,4块钱的银行信贷只能拉动1块钱的GDP,而在2009年四万亿经济刺激的阶段,是1块钱的信贷就能拉动1块钱的GDP。换句话说,如果继续保增长的话,信贷可能失控。

另外一个原因就是存量资产的交易只会增加信贷,不会增加GDP。比如说二手房的交易,比如说A卖给B,B又卖给C,房子价格越来越高的时候,一套房子其实没有变,只是一个流转的过程,但是流转完了之后,大家的负债全都增加了。因为资产价格在增长,最后买的人用了大量的贷款,这导致信贷增加。但是这个过程没有增加GDP。我们从GDP的本义触发,它其实是试图衡量整个社会劳动生产的总量,而纯粹的倒买倒卖并增加多少GDP。你现在去看房地产的交易情况,二手房的成交比例越来越高。一线城市尤其明显,像深圳的二手房成交比一手房高出一截了。

在这个信贷跟GDP的关系约束下,如果政府想去保增长的话,信贷是不可避免继续扩大的。至于扩大到什么阶段会往下走呢?我们也不知道,只能是看政府打什么牌,我们才好去推断接下来会怎么样。

第三个关于宏观的东西其实还是房地产,其实我对房地产是非常悲观的。因为今年出现非常明显的见顶迹象,房地产的价格也是经典的冲顶走势。由于政府试图用房地产刺激来撑经济,我几乎能100%确定接下来地产要低迷很久。我炒股也很多年了,我记得2007年当时搞了家电补贴,在座的各位可能会有一些印象。当时搞完家电补贴之后,短期是高度繁荣了吗,但是后来整个家电行业就出现了长期的低迷状态。其实道理很简单,因为每个人、每个家庭的潜在需求是有限的,如果前面你提前释放了潜在需求,后面必然会减少需求。当时通过补贴,还有家电下乡等政策,让家电行业提前释放了潜在需求,自然后面的需求就会减少了。

今年在地产行业,我们看到这个情况是非常显著的。其实从去年开始,各地政府就出房地产优惠政策,包括央行也主导增加居民中长期贷款——主要是房贷。我们看到整体的房贷利率打了很多折扣,这样会诱发很多的新增需求。按正常情况下,可能未来两年才去释放的,但是提前释放了之后,未来一段时间你就会进入到一个非常低迷的状态。

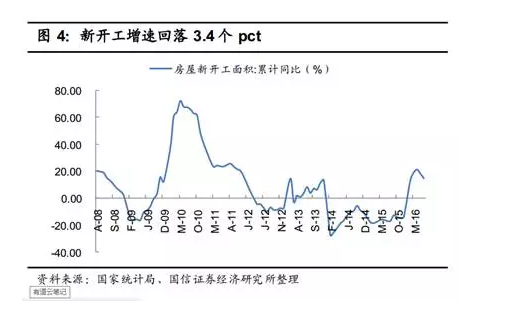

从目前的数据来看,5月全国房地产销售面积的增速已经拐头了,而且掉的速度是比较快的。一方面跟基数有关系,就是去年房地产就开始火爆了,尤其是去年下半年起房地产开始放量;另一方面确确实实跟居民的需求回落有关系。

从房地产的按揭贷增速去看,因为个贷的利率目前为止都没有大幅度上调,但是却自然回落,说明需求开始下行。

市场情绪的反应也是如此,现在形成高度一致预期,认为地产不可能跌,理由就是我党不会让地产跌(其实去年股灾前他们也说过类似的话,我党不允许股市跌)。我个人用微博,最近发了一些关于看空房地产的言论,接近80%的人都想来打我脸,给我非常强的印象,这跟去年股灾前的市场情绪是非常接近的。

我们说金融系统一旦出现高度的一致性时,都是要高度警惕的。我们客观说,从各种数据,无论是销售面积的增速还是房地产新开工的增速,都已经明确出现了拐头迹象了,但是市场情绪还这么看多,难道大家不担心重蹈去年股市的覆辙吗?我推荐大家去读高善文的《守正待时》报告,他作为一个官方机构的首席经济学家,不好意思说得特别明显,但是里面关于房地产的论述,仔细去琢磨,意思就是未来会有相当严峻的考验,房地产会进入到长期低迷期。

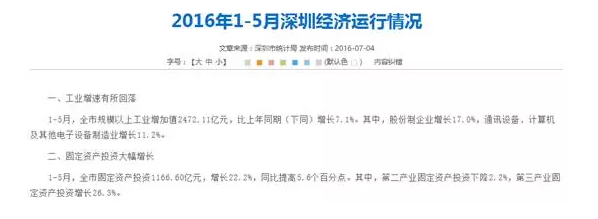

我最近也翻了很多大中城市的统计数据,它们基本上都出到了5月份。我可以给大家概括一下:工业数据是惨不忍睹的,比如说深圳这种高端制造业集中的地方,它的第二产业,也就是制造业的固定资产增速居然是负的。但是,深圳的第三产业的固定资产投资是增加很多的,这就是房地产增速。上海同样也是这个情况,北京也一样。

从目前的数据情况分析,房地产的上升对制造业的影响是明显的。但是我确实没有找到数据来区分到底是制造业自己过剩带来的、还是由房地产带来的要素价格提高产生挤出效应带来的。

说了这么多不好的,第四个我说个比较好的。基础设施的建设可能会大幅度放量。今年有很多朋友知道期货市场有一段暴涨。这一段暴涨很多人看不懂,我们去翻资料的时候,可以这么说,跟地产和基础设施的刺激有关系。因为民间投资增速很多是用来买设备、建厂房、搞产能。这个削减了以后,政府想托住经济,干的事情是修基建,比如说修铁路、提供公共服务,我们看到的情况是,民间投资减少和政府投资增加的结构不一样。政府搞的主要是基建,所以你发现今年基建的需求就上来了。因为之前一些行业已经进入到比较低迷的阶段了,库存很低,这经济刺激一来就有点供不应求,像螺纹钢在3、4月份的时候现货都买不到。这就导致了期货市场某些品种涨得非常不错。

这里面我推荐读一下余永定的文章,我个人看他的建议已经被中央采纳了。他的大意是地产新开工量会进入到负增长,政府需要去提供基建支撑经济,带来新的有效需求。我们翻中国过去的资料去看,过去二十年中国每一轮经济低迷期其实都干了这事。经济下行的时候,政府都会去扩大财政赤字搞基建。现在已经有人呼吁,希望政府把赤字率扩大到5%甚至更高。

我们目前还没搞清楚扩大的财政赤字到底会在哪方面发力。如果在原来的老方向上,比如说铁路、公路上发力的话,因为已经存在既定的产能了,可能带来A股的投资机会不是太大;但如果是新方向的话,说不定这里面会带来比较不错的一个投资机会,搞不好是很大的机会。

上市公司基本面

第三部分讲上市公司基本面的情况。今年比较特殊的一点,就是监管变得空前严厉,这是去年没有过的,这应该是今年A股市场,以及接下来的市场最大的变数,所以特地重点提一下。其实不仅是证券市场,银行、保险,整个金融系统都处于一个监管收紧的状态,包括外汇市场,大家也知道有外汇管制。

总结来看,目前大的监管思路应该就是严防死守,不发生系统性金融风险。当然我们关心股票比较多,那就来说股票的情况。根据我们的统计,从6月起,监管层明显缩减了定增的额度。定增是观察A股市场融资情况非常重要的窗口,因为这几年IPO定价是有限制的,大家都通过定增去融资。我们发现前几个月,每个月基本都有五六十家的定增。到6月份就开始变成二十来家了。不仅是定增,还出台了一些打击炒壳价值的措施,包括并购重组的通过率也在下来,这些都是收紧金融监管的措施。

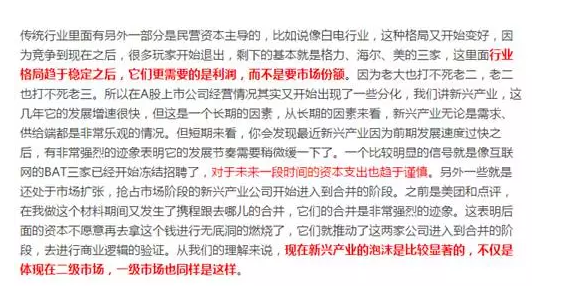

这对股市什么有影响呢?我们去年年底的时候介绍新兴产业,它们很大的新增利润来源就来源于并购重组,如果把这一块掐住的话,它们的利润是很难看得到要继续大幅度上行的,这是今年比较大的变数。

第二是目前到第二季度,传统产业利润有些回升,主要受益于PPI的环比回升。比如说通讯、化工、汽车这种传统产业,今年在整个经营情况上来说有一定的回升,但是从整个供需格局来说并没有大的改善。

我们去年年底有提过一个在传统产业里面去产能的格局又不错了,可能会有不错的利润的行业——家电行业,我们也从中受益。因为我们当时看到整个家电行业的竞争格局在变好,上面我也说了,之前有家电补贴,家电补贴了之后有一段低迷期,低迷期的时候像格力、美的、海尔三家在低迷期的时候,大家都开始明白已经占不了更多的利润份额,那我就挣利润。你发现家电行业在过去两三年里面,尽管上游的原材料价格下降了,但是销售的价格没有下降多少,所以导致家电行业虽然营收增速下来了,但是整个利润增速反而不错,因为它把上游降价的成本纳为自己的利润。

目前我们去看今年受益于PPI回升的行业,很难找到格局出现好转的传统产业。比如说煤炭行业,里面很多都是国企,国企又不减产,供需格局怎么变好呢?如果再次出现了传统产业格局变好的情况,可能也会有一些投资机会。

第三,最近统计的数据,新兴产业的利润增速下来了,国信证券做了一个统计,创业板2016年二季度的预告净利润同比,创业板目前统计的利润同比增速二十几个点,较第一季度回落十几个点,第一季度创业板的增速是比较快的。这里面你会发现企业规模比较大的增速下来更多,这跟基数有关系。今年一季度就是增速的高点,如果管理层收紧政策的时候,创业板的新兴产业并购利润来源受到影响,这会集中到今年下半年到明年上半年体现,这是A股的基本运行情况,跟去年没有太多的区别。

A股市场的交易情况

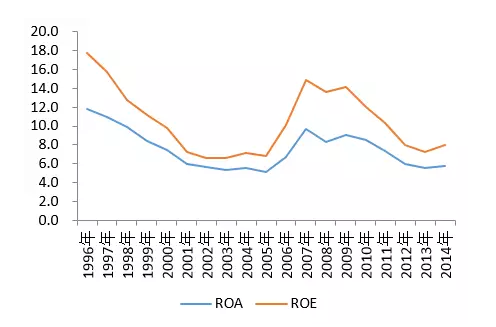

我们去年总结的A股处于熊市中期,其实到目前为止也没有变化多少,因为自1月熔断之后,2月到7月下旬,市场都处于横盘的阶段。我们看到一个情况,绩优股涨上去了,特别是茅台、美的这种公司,它们今年都取得了非常不错的正收益,而且幅度比较大。

从我们跟踪的这种类型标的来看,它们上涨所剩的空间已经不多。大的企业利润增速是比较好算的,今年基本上是属于估值提升的阶段,不是利润大幅度回升的阶段。原因就是今年的市场流动性太充裕了,导致确定性高的公司估值反而上去了。我之前之所以总结绩优股可能在这种经济阶段会得到估值提升,就是欧美市场已经出现这种情况了。比如说杜邦,它是一个化工企业,但是产品类别比较多,公司比较大,杜邦的估值在25到30倍。比如可口可乐、Costco,这种公司就是盈利非常稳定的企业,在美国资产荒的阶段都是得到了系统性的估值提升。我个人去看目前A股市场,其实还是存在着一部分这种公司的,但是涨上去的你再跟的话,我认为剩的空间是不多的。

第二个A股市场交易情况,目前A股市场处于三高阶段:高估值、高风险偏好、高流动性。高估值我不用说了,目前整个平均中位数的市盈率在快60倍,市净率在4.5倍。对比一下新三板,A股的流动性特别特别好,也就是说在目前的三高状态里面,你发现A股还是一个没有大幅度涨上去的阶段。如果是一个正常的市场,像M1都已经涨成这样了,A股按理说应该涨得更多,像2009年那样。事实上很多人看了M1去解释这个股市,我觉得M1会影响到市场的流动性,但它不是影响市场唯一的变量。而且这三高是有一定依托的,比如说股市的高流动性是依托于金融体系的流动性,万一金融体系的流动性变差了之后,高流动性依托的条件就不存在了,这里面任何一个“高”降下来都对股价有杀伤力。

可以这么说,A股一直盘整的核心原因,我从基本面去找,其实是找不到的。对比一下新三板,A股目前盘了半年的核心原因就是高流动性。大家看看看新三板的股价,新三板今年跌了百分之二十几,1月A股市场暴跌的时候它也跌了,但是它现在比1月份的低点还低了百分之十多,而A股现在比1月的低点高了十来个点,新三板最近一直在创新低,这就是因为新三板没有流动性。新三板里面的公司,比如说新三板创新层,整个企业的资质要比创业板好的。但是到目前为止,创新层股价一直在跌,创业板最近这两个月还是不错的,这里面最核心的差异就是A股非常好的流动性带来的。如果我们想去评判A股未来涨跌的情况,我个人建议要找一个观察体系去考察A股的流动性变化,这是我认为目前能解释A股股价表现最好的方式。

A股今年估值比去年年底有所下降,但是下降的幅度不是太多。中小板跌了十六个点,上证50跌了十个点,这里面整个估值体系跟去年年底没有太大的差别,我知道有统计过今年公募、私募基金有正回报的不多,确实是因为里面的个股超过一半都跌幅在十五个点以上。

我做一个总结,今年站在目前这个时点上,A股的机会不多,风险很多。我个人判断,A股相当于2008年4、5月份的样子,就是跌下来有一段时间了,但是剩下的无论从估值体系也好,从企业的盈利变化情况也好,都不是很好的资产。

第二,今年大家很在意民间投资增速怎么下来那么多,我个人看,民间资本可能是一个去产能的中后期,整个中国在去杠杆的前期。我不好判定当下哪个时点一定要去杠杆,我个人看中央政府可能还要继续托经济托到某个阶段,可能出现一些什么危机才不托着。但是从杠杆的情况来看,一旦发现中国经济进入到一个整体的去杠杆阶段,可能股市就已经见底了。

我个人认为股市在中短期来说投资机会不多,但是如果穿过了这段比较黑暗的时间,后面会很爽,这是桥水基金当时做的国家去杠杆理论,我们在它研究的基础上自己又翻了一些资料。如果一旦发现整个经济处于去杠杆的过程,去杠杆就代表着可能股市进入到一个长牛的阶段,到后面就像美国那样,我们看到美国2008年跌了之后,到后面美联储的杠杆上去了,居民的杠杆开始下去的时候,美股就开始走好,并不只是美国市场如此,包括几十年前的英国市场,甚至包括一些拉美的市场都出现过这种情况,就是去杠杆那一刻开始,股票就进入到一个慢牛、长牛的阶段。我今天跟大家介绍的就是这些,谢谢大家!

提问环节

提问者1:

我想请问一下你对今年下半年整个不是太看好,能不能讲一讲哪些行业或者板块相对看好一点?谢谢!

侯安扬:

要在跟宏观经济基本面关联度特别低的行业里面去找,去年底我们也是这样提,到目前为止宏观环境这一块都没有变过,茅台这种涨上去了,我个人建议你要找下一个茅台,不要找茅台了,这种消费类的、医药类的,跟宏观经济关联度特别低的才行。关联度高的,我最近看像地产的新开工量要是下来的话,可能很多宏观经济关联度高的公司经营会比较麻烦。

提问者2:

问两个问题,一个是侯总对万科后期的走势作一个评价,第二个就是刚才提到去杠杆的逻辑,能不能再展开讲一下,为什么去杠杆到了开始,或者是到了一定程度之后,整个股市就进入到一个长牛的阶段。

侯安扬:

万科这个事情我关注比较多,从法律、二级市场,方方面面我个人补了不少知识,相当于一个Case现学现用,跟下来受益很多。万科的股价其实没那么难,万科的股价有两个地心引力在制约着,一个是自己的H股,一个是它的同行,H股在万科被举牌前,A股比H股比价是0.9-1附近,H股15块钱的港币,相当于13块多的人民币,现在A股是17块钱。在万科被宝能举牌前,它们的比价关系是比较稳定的,这段时间A/H比价是下滑的,也就是A股跌的比H股多。H股今年非常好,今年有正收益。而同期万科从0.9-1提升到目前的1.3的水平.因为举牌影响到了A股的价格,万一举牌抢筹的因素消失之后,它会有一个股价的自然回落。因为万科股票特别大,这里面你要想自己全力护盘很难,原来德隆系把流通盘吃了那么多都托不住,宝能这点钱我看够呛。

另外是它自己同行的比价,地产在目前的阶段,PB估值是非常核心的,万科在去年7月底的时候,它的PB是1.9的样子,同行的保利当时是一点七几的样子,万科比保利贵了一点。目前万科A股的PB还是1.9,保利的PB已经到了1.3。同行估值其实是起着非常核心作用的,会制约万科的股价。加上目前地产又处于景气度的高点,我个人看会大概率股价下滑。这不是我个人立场问题,而是客观的市场就是这么回事。这是有数可以算的,估值关系摆在这里面。

第二个,去杠杆的逻辑。为什么说进入到去杠杆的时候,股市可能见底呢?我们当时做研究,有两个原因,一个是去杠杆阶段利率会下行,像美国去杠杆不需要那么多信贷,不需要那么多钱了,资金需求变少了,利率下行会导致资产的估值提高,这是一方面。

第二,去杠杆的过程,让现存的企业日子好过了,中国有一个行业特别有意思,我上次去广州跟李双武交流,他跟我提了,我回来翻了资料还真是。纺织行业一直是娘不亲爹不爱的状态,我们知道是因为中国的劳动力成本提高了,但是纺织行业过得还可以,产业链里面出现了一些公司有不错的盈利点。整个行业的格局开始变好的时候,像这种纺织行业,去杠杆本身是去产能的过程,现存的玩家基本都是行业领头羊留下来,行业经营效率差的被淘汰掉,它们活下来的日子就会开始变得好。也就是去杠杆带来两个作用,一个是利率下行,第二个是资产回报率得到提升,所以你会发现整个经济体进入到去杠杆的过程,股市就开始慢慢走牛。所以我特别希望赶紧搞国企改革,这样我们大家都爽了。

提问者3

我想问一下您对下半年的港股怎么看,我记得之前您说过你们公司也有港股的相关产品,那也是跟A股一样的买法吗?都是信托。

侯安扬

产品我就不在这里推销了。港股我一直持这个观点,就是港股会比A股好,我自己买了一些港股的ETF,因为国内有一些钱没法转到香港去,那我就在国内买,我当时一个核心的原因就是港股的估值原因,因为港股2015年没有大涨,但是跌的时候跌得毫不留情,从目前为止,今年恒生指数其实是打平的,如果你算上汇率的变化,其实你买恒生指数ETF,今年还是有盈利四个点的样子。

第二个原因,外汇汇率的原因,从去年汇改之后,中国的可能有一些问题。当时我们去看远期的汇率,可能都没反映到基本面的情况,因为M2放得太多之后,你稍微做一个逻辑推断。说中国都能够把全世界买下,这个比较荒谬,我们看到港币跟美元是挂钩的,人民币兑美元有一个贬值的可能,所以我们当时权衡后认为港股要比A股好一些,但是港股里面的分化非常严重,港股里面由两部分的企业组成,一部分是港资的,现在香港的房地产在缓慢下行的,我个人中长期不太看好,因为香港经济也进入到一个没有出路的情况。第二个是中资的,像国内大的央企,包括一些民企,包括腾讯这种在港股上市,中资企业里面因为国家搞经济刺激,今年其实有一些传统行业,PPI回升带来利润企稳,甚至有一些回升的情况。所以今年港股就好一点。

另外就是美国的利率已经在往下走了,香港股市的估值情况是跟美国的利率走的,你看标普500又创历史新高了,经济不行,利率掉得很厉害,不是通过企业盈利去上涨,而是通过估值的提升去上涨。这会有一个尽头,什么时候是尽头我们也不知道。这两个原因导致香港股市今年比A股要好,其实好了差不多有十几个点。未来我目前没有看到有特别大的逆转情况,港股有没有绝对收益我不知道,但是港股有非常大的概率会继续比A股好。

提问者4

另外还想问一下您关于A/H比价的问题,您刚才讲万科的A/H比价是比较恒定的关系,H股在那边,A股就会向它去靠近,您认为更多是H股在带动A股,A股对H股的拉动作用是没有那么明显的,对吗?

侯安扬

A/H有两个,一个是整体的A股跟H股的比价,另外一个是个体的,就是万科自己的A/H,港股的万科是没有停牌的,所以基本面信息都反映在港股的H股里面,不管你怎么撕逼,最后落定的就是基本面数据。

考察两个东西,一个是整体的A/H比价,其实是下滑了一些的,到今天为止应该1.28的样子,当时万科举牌的时候应该有一点三几的样子,也就是A股从这个比价来说,表现比港股差的。万科自己反而比价提升了,因为A股有抢筹,港股没有抢筹,我这样看万科的股价,A股的股价,就是基本面加抢筹,万科港股的股价就是纯粹的基本面。那你考虑抢筹这个因素,如果没有这个抢筹的因素,因为现在没有再狂抢一通了,它们只反映基本面情况的时候,它们的比价是应该收敛的,前面那位提问者问的时候,我也大体介绍了我的思路。

提问者5

侯总您好,我是您的粉丝。我问一下您怎么看一线城市的楼市?

侯安扬

一线城市房地产只有一个价的问题,没有量的问题,假如上海或者北京的房子,现在给你打一个五折,你肯定会买。2012年的时候,一线城市调整了一阵子,像深圳比较明显。我们当时去做很多研究,发现一线城市的定价不是以本地人的收入来定的。可能大部分人没搞懂这一点,觉得可支配收入才那么一点点,为什么楼市那么贵?其实一线城市非常核心的定价是以这个国家的有钱人来定的,比如说北京特别明显就是这种定价方式。比如说上海有很多金融从业人员,他们支付的能力是起着非常重要作用的,我们做了很多一线城市的比较,顶级的一线城市,像伦敦、巴黎、纽约这种,中国的一线城市价格已经跟它们一样了。

我们在2012年的时候评估还有一段空间,客观说,我没想到它能够一年就涨到位,我觉得这个价格是合理的,我算过深圳当时的租金回报率,当时是比较OK的,一个月差不多3%的样子,但是现在就不行了。一线城市如果你追高买肯定不太合适,如果出现了大的危机,整个房地产市场,比如说一线城市也掉,掉个两三成,我建议这时你还是买比较好。你知道曼哈顿的房子2007年见顶,美国出现次贷危机,跌了两成多,现在不但回到了2007年的高点,也比当时的高点高了30%、40%的样子,如果你从2007年拿到现在也就赚个百分之几十,年化回报率也不高,但是从买房的角度来说,基本面没有什么问题,买跌不买涨会有更大的胜算。巴菲特自己也做了两个房地产投资,他投资房地产很少,因为他觉得房地产只是一个保值的功能。他投资了纽约的房子,其实他都没去过,但是当时纽约出现房地产的泡沫破灭,他挑来挑去,只剩下一个条件,就是买在纽约大学旁边,这就是我从他这里学到了一点,研究人家的投资方法论,看他们怎么做一线城市的投资,这是巴菲特投资一线城市的做法,我觉得是有很大的参考价值。

提问者6

我想问一下侯总,对现在进入定增市场和一级市场怎么看?现在是一个好的入场时机吗?

侯安扬

这一块市场特别拥挤,拥挤到你都不敢想像,因为二级市场每天会有净值公布,但是一级市场特别不透明。我有很多做一级市场的朋友,我们自己也有参与一级半市场,现在的价格实在是离谱。比如说二级市场比一级市场贵一点,但是二级市场好歹有个流动性,万一不行你可以转身就跑了。但是一级市场不行,你买了之后就得拿好多年,所以这里面我建议要么等一个好的时机,要么你只能精挑细选特别好的品种。比如像2012年、2013年,随便那一个公司的估值都提升。但我认为现在不存在估值提升可能的,包括很多独角兽的公司,都出现了估值下落的情况,说白了,它们已经被套了。

我看到朋友圈里面有人推荐哪一个中概股回归,名字我就不说了。原来估值假设100块,现在估值六十几块,在我看来,那不是浮亏了百分之三十几了吗?他是怎么说的,那个销售是这样推介的,“你现在买就马上有浮盈50%。”就跟当时的沪指是5000点,现在是3000点,意思是你现在买沪指就有浮盈50%,这里面肯定是有问题的,一级市场估值掉得比二级市场都更厉害,包括现在的小米,我知道小米最贵的时候估值到了450亿美元,但是到现在为止,据说150亿美元去融资都很难找到钱。

本文由上善若水资产团队原创,转载需授权

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号