最近对债务问题吹风变多,比如社科院李扬副院长的就此作了发言,上周四相关部委的司局长在国新办发布会回答了一些问题。我们总结一个简评。

政府决策层、主管部门和金融市场高度关注债务问题,我们认可企业杠杆率高,居民和政府杠杆率还不高的判断,并且同样认为目前仍有平稳解决债务问题同时保持经济增长的改革窗口。但情况不可谓不严峻,平稳解决并非易事,而且需要政府的主动作为、方向决策,在这个问题上没人能替代。我们简要分析如下:

近年来中国债务有两个近忧,一个远虑。

近忧一个是地方政府债务(2015年末16万亿,或有债务7万亿)。

2015年以来地方债务置换来解决,这一块解决的比较好。2015年完成置换额度3.2万亿,根据政府工作报告2015年起三年内会把剩余大部分置换完成;本周国新办发布会财政部官员介绍,今年置换额度5万亿。现在地方债务融资成本降到3.5水平,已经体现政府信用,融资成本大幅下降。

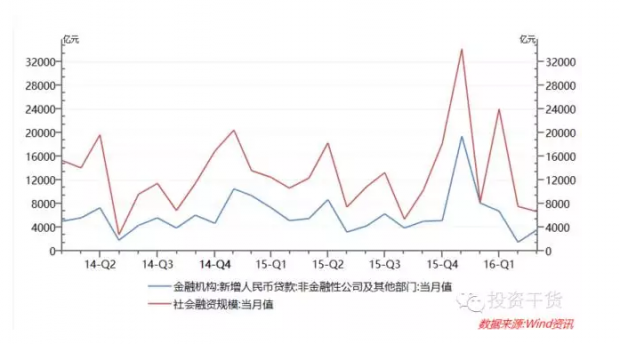

今年二季度M2增速下降,以及社融和信贷增速回落,这块影响是很大的。因为置换是把企业信贷形式(融资平台)存在的地方债务置换为政府债券(额度11.14万亿,今年置换5万亿),当然置换前并不都是信贷,包括信贷和债券,置换后仅有债券,这样企业信贷和统计企业融资的社会融资总量就会受到影响。

银行信贷总量100万亿量级,每年信贷增量在10万亿量级,近三年要完成债务置换,每年要把几万亿平台债务置换为政府债,给这两年信贷增速会带来一个比较大的减项。特别的在成本下降以外,地方政府以融资平台形式融资占用银行风险资本权重为100%,地方政府债务风险权重20%,化解风险同时也释放了银行的风险资本。可以说是近年来去杠杆、解决债务问题的一个主要成果,外媒吼中国地方债务风险的声音也逐渐安静下来。

近忧第二个是过剩产能债务。

在这个问题上有四个主体,产业、银行、政府和民间经济。而政策由前三个主体决定。之前的经验都是,没有能力去影响决定政策的那个主体(民间)要来背黑锅(比如90年代的股市建立解决三角债),去年牛市-股灾也是这样一个尝试,然而没有成功,韭菜都黄了。目前过剩产能行业在经济上亏净资产,但依靠政府协调,银行在续待、加贷维系(市场化的经济体早就应该抽贷,不会走到我国这样严重的地步);企业只要能打赢现金成本,就在亏损下生产,来偿付银行利息。

这个解决的路径很关键,因为它影响着经济的走向和金融市场的路径。

路径1:破产和违约对经济端造成失业、企业居民收入下降,打击投资、消费;金融体系方面打击资产质量,可能造成银行信贷进一步收缩。全局存在衰退的可能。短期流动性会紧张,流动性好的资产也会被抛售。

这种情况下即便国债也不能幸免,债市整体具有杠杆,而信用债会成为毒资产,流动性好的反而可能被率先抛售以应对偿付和赎回压力。动荡中现金为王。政府出面稳定后,国债才会成为避险的港湾。

路径2:“温和”的供给侧改革方式:

A. 产业自身重组,因为亏损是全行业的,难以股权融资,加总也并不能降低债务率,空间有限;

B. 和99-00年一样,财政或央行出钱支持,划拨坏账到资产管理公司等,都有牺牲全社会财富、货币贬值问题;

C. 前期提的债转股,金融体系来背锅,这个本质是以时间换空间,用拖延来避免当期银行的亏损。大范围做并不可取,除非在转股前大幅减计(那么又造成当期亏损和破产类似了);不减计,压着银行的资本,银行也不能让这个公司死掉,还要给他续待,维系过剩产能,和现在的状态类似。

市场自然发展理应走向路径1。但几害相权取其轻,政府会去选择“路径2”, 只有政府干预,动用政治资源,才能实现平稳解决债务问题。最后很可能要做ABC中的一个组合。

从本次发布会来看,发改委财金司官员提了两点,首先是国企改革,让企业自己有自身的约束机制,在市场化原则下用市场方式指导行为。

对于去杠杆,则做了分类讨论: 增量发展资本市场,提高股权融资比重;存量分几种情况。其一僵尸企业必须出清,这与权威人士的说法是一致。其次,一般高杠杆企业,瘦身简体,我们认为一些规模巨大业务面宽泛的国企可能会出清非主业资产,减小企业规模。其三,高杠杆且遇到困难的企业,债务重组。债务重组就可能减计,还是给金融机构带来账面亏蚀的,还有什么别的办法呢?记者追问下,发改委官员提到用市场化债转股的方式来实现降杠杆,还在研究中。但明确,没有政府兜底——“必须要说的是,虽然此次市场化债转股的政策还在研究,但基本的原则是没有异议的,肯定是以市场化、法治化的方式,跟上一轮政策性债转股是完全不一样的,大家所担心的问题,特别是道德风险的问题,是不存在的。”

远虑是地产债务。

关注过去3年地产市场发展,其实可以发现,本来对房地产市场的政策是越来越严的,是中性偏压制的,但股灾后发生了转向:

14年3月两会明确3年内建立不动产登记制度,结果不动产登记制度和法规在2014年11月就出台,15年3月1日就开始实施;

2013年十八届三中全会决定“加快房地产税立法并适时推进改革”,并于2014年7月启动房产税立法,结果股灾后对此不再提及。2015年两会财政部朱光耀副部长对媒体表示房产税正在研究,同年8月房产税立法终于列入十二届全国人大常委会立法规划。

这些都是对地产市场的收益存量拔毛的政策,显示政府已经在布局以持续现金流的形式获得土地财政收入,而减少财政对供应增量土地的依赖。财政部楼继伟部长也曾多次表态,资产性税项过少。其实这一市场在分配中地位下降,与我国经济从投资拉动转为消费经济也是适应的。

股灾后经济增速下滑,伴随着金融风险加大,这两个因素其实对房地产市场形成自我强化的合力,经济下降造成房价有下跌压力,房价如果下跌金融风险巨大。其实房价下跌是现在巨大的潜在风险,房地产去库存的意图是政府明确政策会封堵房价大幅下跌的可能,而不会去制造房价的下跌。

地产债务问题的解决就一个字,缓。这一轮经济增速下降,新产业总量上来尚需时日,旧产业供给侧改革已经迫在眉睫,经济增速还要靠房地产这匹老马来拉动,地产问题的解决要延后了。妥善解决有一个条件,稳。快速上涨就可能加大波动,波动大了就容易出风险。

供给侧改革到现在路径仍然没敲定。在如何解决债务问题上产业、金融、政府三边存在博弈。越拖越不利。最近吹风,一些问题在明确,虽然没有结论性的东西出来,但面对三四季度即将到来的债务到期高峰,更高层的领导在达沃斯也做了表态,相信结果快出来了。

(本文由上善若水资产团队原创,转载请申请授权并注明出处)

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号