4月最后一个交易周,市场格外冷清,成交量大幅下滑,也没有什么热点板块,日内走势多空扯来扯去也都是棉花拳。天气逐渐入夏,股市却有种“凛冬将至”的感觉。传说中的“五穷六绝七翻身”现象会重现吗?欢迎大家在留言中发表看法。

这周我们改变了仓位调查的方式,每周五收盘后做问卷调查,然后周报中公布结果。

一 市场概况

1 市场表现及估值

小善简评:

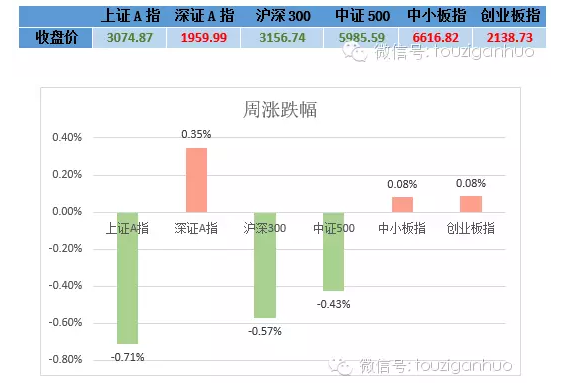

本周市场波澜不惊,各指数涨跌不一,但是波动幅度都不大。除了还处于一字涨停的新股之外,大部分股票是一潭死水。

本周结束之后,A股所有公司的2015年报和2016年一季报都要披露完毕了。大家最为关心的证金公司的持股情况逐步展示在世人眼前。曾经为救世而生的证金公司,现在被发现在某些股票上来回做波段,最为典型的案例就是恒瑞医药和海信电器,三季度上榜,年底消失,一季度末又杀进去了。

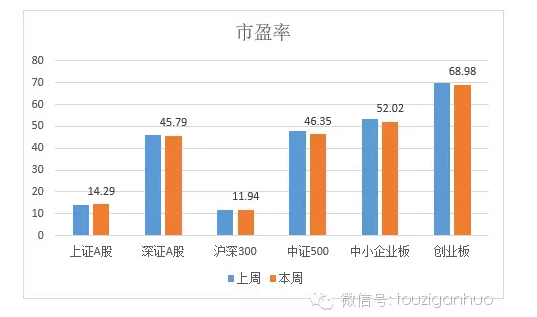

出了年报季报了,整体A股盈利情况欠佳,那么业绩对估值的消化是缓慢的,A股还是很贵,尤其是小盘股。

4月份所有的交易日都已经结束,即将到来的就是传说中的“五穷六绝七翻身”,这是个现象级的经验之谈,意思是每年的五六月份市场很惨,七月份开始好转。A股存在这个现象,美股也存在这个现象,他们的俗语叫“Sell in May, and go away!”。今年会不会重现这个奇观呢?我们拭目以待。另外,小善欢迎各位一起来探讨这个现象背后的逻辑。

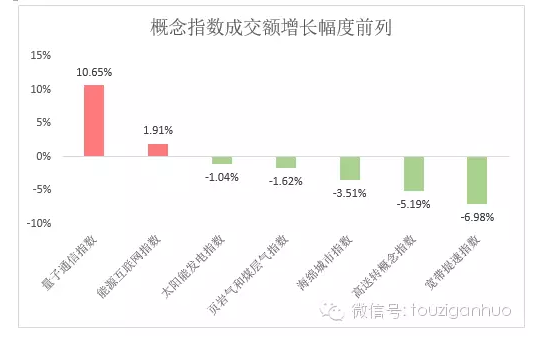

2 市场成交情况

小善简评:

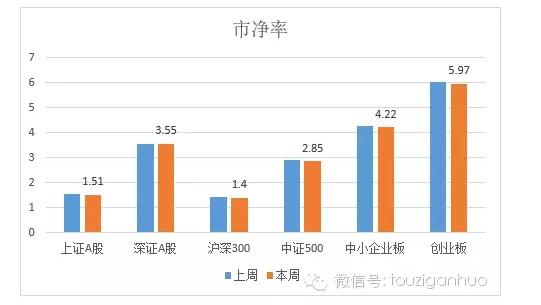

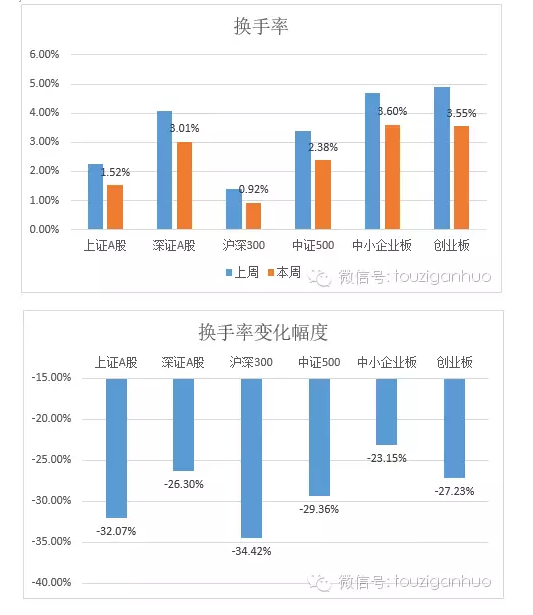

市场严重缩量,成交特别萎靡。沪深300的换手率不足1%。这可能和证金公司锁仓了较大量流通盘有关。

上两周是小盘股缩量比大盘股明显,本周是大盘股比小盘股缩量明显。市场在这个地方徘徊,搞不好会来一个大跌。

3 市场趋势评价

小善简评:

虽然指数涨跌不一,但是我们依然将所有的指数趋势评估为下跌。主要原因当然还是股票估值过高。

另外一个边际的变量就是央行似乎意识到流动性过于宽松,最近口风有缩紧的倾向。每当市场传出来“XX荒”的时候,表明某个事件已经基本发展到极致了。资产荒持续了一段时间了,不是缺资产,而是缺好的,价格合适的资产。中国目前关门放水,必然导致各种资产价格此起彼伏的上涨,系统性风险不断积累。一时间,资金找不到资产去投资,就开始到处乱串/乱买,资产被过度定价,一旦流动性趋紧,资产价格恐怕很难守住。

目前债转股导致的一个不好的现象就是,有些企业经不住诱惑竟然主动去违约。信用债违约事件越来越多,估计要继续发酵。在这样一种经济/金融环境下,我们将A股的趋势全面定义为“下跌”。

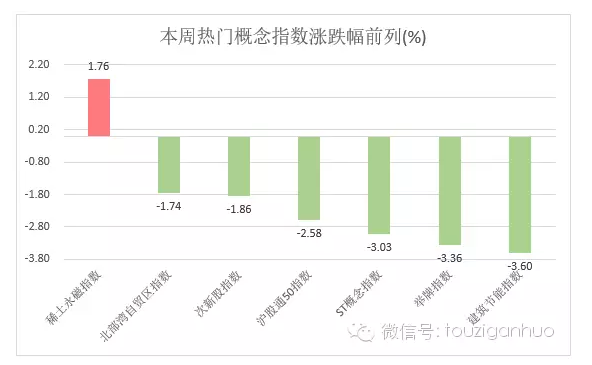

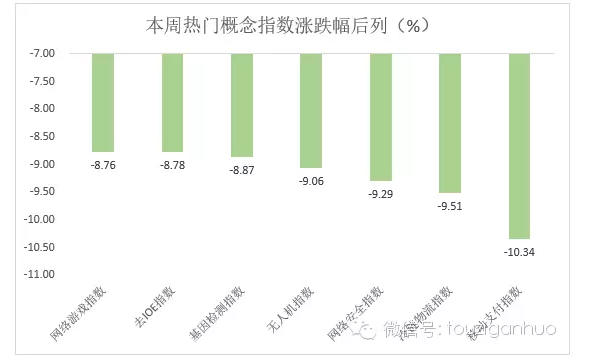

二 市场热点创新点

小善简评:

本周没有显著的概念和龙头板块。一度受追捧的移动支付概念股本周倒是热情褪去,跌幅第一。

三 本周大事

1、油价继续上涨。成品油价上调

上周我们提出,产油国关于油价的博弈缠绵悱恻,但整体上油价的反弹是符合各方利益的方向。同时,全球央行对通胀的期待,美国的经济恢复,弱于预期的美元,宽松的货币,已经开始推动商品反弹,新兴经济体和资源国在政治经济上也开始重整,全球看“供给侧”也有改革的影响。

如这一趋势发展,本周国际油价继续上涨,布油周涨幅4.9%,站上47美元关口。全球要素价格企稳走势确实在继续。这一趋势对于我国要素市场有输入通胀的压力,和国内通胀抬头的情况叠加,超发的人民币面临要不然对美元贬值,要不然对商品贬值的压力。

4月26日发改委调高国内成品油价格,汽、柴油价格分别上调165元和160元。我国自2015年12月15日宣布暂缓调整国内成品油价格,本次上调是自那时起首次调整。

今年1月13日,国家发改委宣布,对国内成品油价格机制设置调控下限,即当国际市场油价低于每桶40美元时,汽柴油最高零售价格不降低。4月26日24时是新一轮成品油调价时间窗口。而这一周期国际油价每桶已站到40美元上方。

油是工业的血液,油价提升会提高国内能源价格,国内外因素会继续推动cpi和ppi上行。

2、3月工业企业利润回升,静候四月数据

4月27日国家统计局公布数据,一季度规模以上工业企业利润总额同比增长7.4%,其中3月份利润增长11.1%,创2014年9月以来新高。

我们认同以中信债券为代表的主流研究机构观点,“尽管低基数对增速的确起到一定推动作用(去年3月份利润总额为下滑0.4%),但考虑到3月份增速显著提高,因此可以确认工业强劲增长带动经济改善进一步深入。”

和商品市场资源品价格上涨趋势相互印证的是,一季度规模以上工业企业主营业务成本同比增长2%,其中3月份增速达4%,较1-2月份大幅提升3.3个百分点。工业企业成本提高主要源于工业品普涨,但增速仍不及收入,收入-成本差距走扩推动利润提升。然而,短期内高需求与补库存的滞后性或导致工业品价格进一步上行,未来工业企业成本端压力较大。

至此一季度经济数据交出“完美答卷”,下周起,4月经济数据将逐步出炉。目前看,根据市场主流预期,由发电量和旬度物价变化等高频数据观察得出,经济复苏态势在4月有一定放缓。特别,4月曾传出信贷窗口指导,房贷目标下调等信息,金融数据可能有较大幅度回调。另外,市场认为关注度最高的物价数据涨势会放缓,至多持平。

我们后面观察数据的情况,以及市场的反映。

3、通胀兴,商品王,浩浩汤汤

本周大连、上海和郑州几大商品交易所已纷纷提高交易保证金和手续费,以应对上周黑色金属的量价双双飙升局面。

交易所的干预举措一度拦住了钢铁、铁矿石和焦煤、焦炭的上扬走势,带领期市大涨的正是这两种商品。然而,本周最后两个交易日,黑色主要商品顶着重重阻力,仍然强势翻红。以明星品种焦炭1609合约为例,本周前三日跌幅6%,周三盘中最低价触及1020元/吨,距离高点(1142元/吨)回调幅度超过10%。周五焦炭强势涨停,该合约反弹5.98%,使得本周比上周仍有5%以上涨幅。

本周五证监会新闻发布会提出,将严防期货领域投机风险,监管层风声鹤唳,市场上除黑色系商品表现较强外,有色金属,农产品出现一定调整,基本回吐了本月涨幅。

我们认为,商品强势的趋势有国内外基本面因素、货币环境和政策面有三重支撑。政策面结合总书记和总理最新的讲话,稳增长和供给侧改革要结合起来看,近期甚至稳增长是一个前提条件,从这个角度看决策层对商品价格的恢复大概率是乐见其成。

与去年股票牛市对比一下值得关注的是,严厉的政策出的比去年“股市去杠杆”阶段更早,商品牛市和通胀预期还没有普及到全民牛市的状态。严厉的政策是为了防止市场和去年股市一样泡沫膨胀,而后引发系统性风险,甚至后面会更加严厉,比如提高投资者准入门槛,都是有可能的防风险方式。相反的是,趋势未必会被防风险措施逆转。

4、债市调整,难道抱团利率?

本周债券市场继续调整,信用债下跌面进一步扩大。利率上行在货币市场也初见端倪,7天回购利率开盘价由2.25台阶式上行至周四2.32,周五2.35。利率互换市场报价也在上行,5年与7天回购定盘利率互换成交上行到3%以上。

这时市场面临一个方向选择,亦即信用利差扩大采取什么样的姿势,1、信用债和利率债同时收益率上行;2、信用债上行,利率债较小上行,甚至下行。

10年国开债本周收益率较高点下行10bp以上,7年国债收于2.97比高点下行9bp,十年国债回到2.90水平。并有市场机构发布支持利率债配置的研究。

我们认为,哪一种姿势,取决于债市调整的根源,是信用违约的爆发,还是市场对基本面的中期预期(通胀、经济增长)已经有调整,以至于长期资金利率已经到了底部。我们认为是后者,利率和信用的收益率上行,将相伴而行,不会分道扬镳。

四 小善情绪指数

这周我们改变了仓位调查的方式,周五收盘后收集数据,周日进行反馈,从投票人数来看大家支持这种变化。

这周市场比较冷淡,从投票看部分投资者选择了加仓抄底。由于两周投票人数相差较大,实际的仓位波动可能没有这么大。

(以上分析原始数据均来自Wind资讯)

本文由深圳市上善若水资产管理有限公司团队原创,未经授权谢绝转载

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号