阅读:0

听报道

今天有两张图片,还流传的蛮广的。

一张是创业板、医药股、科技股、白酒股为代表的涨幅比较大的板块。

感觉个个都像沙特的王子。

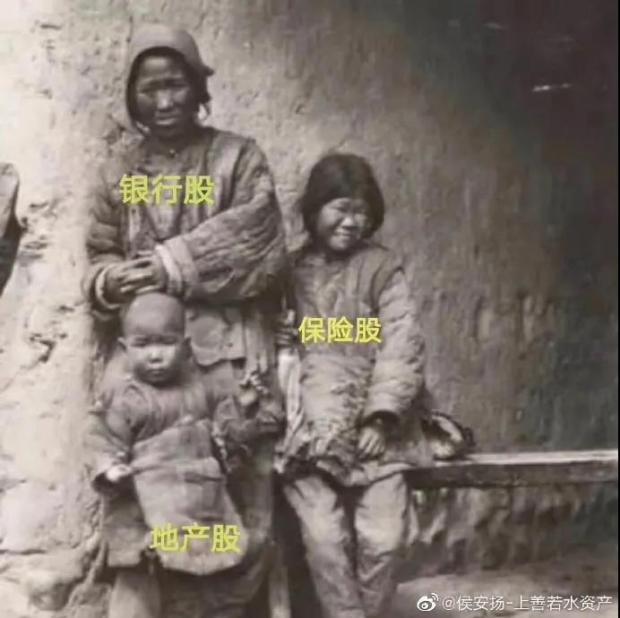

另一张是描写银行股、保险股、地产股的图片。

已经难受到跟叫花子差不多了。

我拉了几个数据看了下,这才接近年中,市场分化又进入到非常大的状态了。

上面这表格就是今年的前5名板块,和后5名板块的涨跌幅。

最大的涨幅是医药生物,38%;表现最差是采掘,-18%。两者直接一差就是56个点。

什么概念?

如果你老婆年初100万医药生物,现在她就是138万了;而你,买了采掘,年初100万,现在就是82万了。

很快就不是你藏私房钱,而是她藏私房钱了……

当然,待在市场久了,对市场这种分化我是见怪不怪,这几年其实都差不多这样子。

比如17年,很多大白马都是翻倍的上涨,但是当时小股票惨不忍睹,腰斩的大把,这个差异分化比今年医药和采掘的还要大。

有一种说法,就是这种分化不正常,市场不应该这样。我其实不太懂这种说法,毕竟市场一直都如此,如果一直都有这种差异分化,那它存在才是常态,才是正常的啊。

当然,风格差异到了极端,就又会逆转。16-17年兴盛大白马,从去年起就开始又回到了成长风格。

我的观察:一直坚持一种风格的投资者,往往要比试图在不同种风格里换来换去的投资者要更容易赚钱。

比如处在当下这种情况,假如你拿着银行、地产、保险这些不涨的股票,你是不是想着要换到医药白酒等公司上?

这里存在着两种可能:

一种情况,你换对了,银行地产保险后面就是不涨,然后医药白酒继续high。

另一种情况:你一换过去不久,银行地产保险开始补涨了,搞不好医药白酒因为估值过高就开始回落了,两头挨耳光。

所以投资的难就在这种时候,死扛和变换都有各种不确定性。

这两种风格怎么演绎我其实也没什么想法,我自己并不会去看风格如何,然后做这种板块配置。

很早的时候尝试过这样做,但是往往都被打脸,所以后面就彻底放弃试图搞风格轮动的做法了。

我深受巴菲特和芒格的价值投资理念影响,他们选的企业更多是看企业自身,而不是什么风格。

伯克希尔的持仓里,银行、消费是占比特别大的,似乎这么多年下来,搞风格轮动的人也不知道去哪里了,反而是屁股坐稳的越赚钱越多。

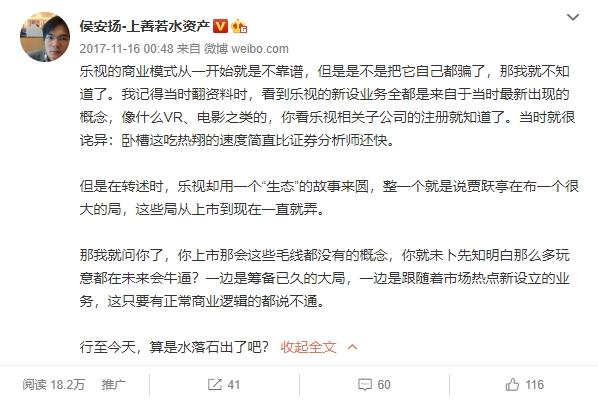

我倒是见到一个做板块轮动特别频繁的企业。这个企业就是乐视网。

乐视这家企业,我从它身上总结了一堆失败的经营行为,避免这些行为,对做企业,做投资的人至关重要。

其中一条,就是它什么热追什么,追到自己最后退市了。

全世界70亿人,即使万分之一的人又聪明又努力,那也有70万人。你可以想一下,对手每天专注在一个领域里,乐视这种东一锤头西一榔头的做法,怎么可能做得过别人?

而且很不幸的是,有很多领域都是赢者通吃的,你跑不到第一名就得亏钱……

所以我自己的实践,加上对这方面的思考,如果面临这种两难境地,还不如想想自己熟悉什么领域,对这个领域有没有足够深的理解和把握。

这个可谓是大道至简,我似乎都只是在重复巴菲特的话而已。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号