阅读:0

听报道

文 | 侯安扬

大家知道,这两年茅台涨了不少。作为消费股龙头,茅台确实是个担之无愧的好公司。

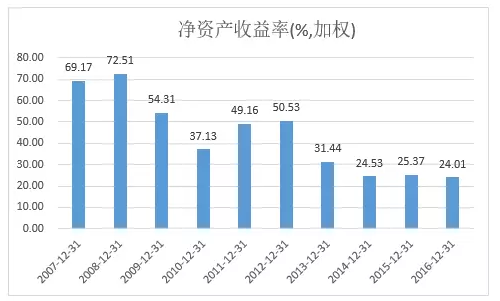

从公司过去10年的净资产收益率来说,基本都在30%以上,个别年份甚至到了45%。

这是一个非常惊人的数据,如果用全部上市公司来衡量,其实就是A股之王。

可以参考巴菲特的得意之作:可口可乐。

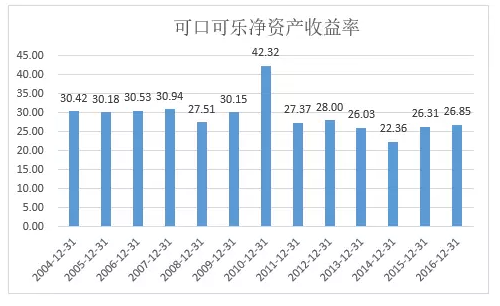

可口可乐在过去这么多年里,净资产收益率基本也是在25%-40%的范围。

可口可乐和茅台其实有一定类比性,虽然它们一个是软饮料企业、一个是白酒企业。

最大的共同特征就是它们有宽厚的护城河,造就了无与伦比的高ROE。

当然,高ROE并不代表护城河是很宽厚的,因为有可能是景气度过高带来的。如果对企业、行业的理解不够深刻,只买高ROE的企业,很容易会中招。

比如,在2012年时白酒股暴跌,当时因为整个白酒行业处于非常高的景气度,凡是个酒就赚很多钱。

比如当时更高ROE的洋河股份,一方面确实是这个公司管理有方,但是更重要的是白酒行业的高景气度。当时洋河股份的ROE达到50%的水平,而后因为白酒行业景气度下滑,股价大幅度下跌,ROE也跌到了20%的水平(其实也很高了)。

洋河的股价最高复权价接近100。一路下跌至24元,非常惨烈。

事后评估当时洋河股份(包括茅台)这么巨大的价格下跌,其实很重要的原因就是股价建立在行业高度景气的基础上,而这个景气度是周期性的,不可持续。

之前我们也在投资笔记分析过,因为现在的经济环境不太好,有业绩的绩优股会受到一些青睐。

从股灾以来,A股还打破了一个惯例,就是小公司涨的多。股灾到现在,我们算过,公司越小,跌得越多。反而是500亿以上的取得了正收益。

这个给我们一个思路:是不是风口已经吹向茅台这种绩优蓝筹公司了?如果我们遵循巴菲特选可口可乐、或者我们天朝的茅台的思路,是不是还能选出一些绩优蓝筹呢?

我们回顾巴菲特的一些选公司逻辑。首先,巴菲特喜欢绩优股,而且基本都是行业龙头。比如他在过去一直持有的可口可乐,富国银行。

去年,巴菲特还无声无息的买了大量的苹果股票。

其实,苹果已经是全球第一大市值公司。但是我们凭生活经验也知道,苹果是一家有很深厚护城河的公司。

“护城河”评估很难评估,但是我们可以假定龙头企业有几把刷子(要不也做不成龙头了),而龙头企业基本都是在本行业内规模很大的。

照这个思路,会选到哪些公司呢?

于是我们做了个简单策略,选 “类似于茅台的绩优蓝筹”公司。

具体步骤就不说了,因为是金融工程的活儿,但并不复杂。

选出来的公司有这些:

这些公司都是有一定体量的,因为我这里没有区分哪些公司是行业景气度带来的,哪些公司是自己牛逼带来的。

从表格来看,有一些确实是行业龙头,比如美的是家电龙头,格力是空调龙头,温氏股份是养猪的龙头,伊利股份是牛奶的龙头、福耀是玻璃龙头……

我的想法,是提供一个视角,看看这些绩优蓝筹股会不会在未来取得一些不错的回报,同时吃瓜群众也可以参考这个表格,或者干脆在这个基础上选出一些未来有潜力的公司。

有必要强调一下,这仅是根据策略规则筛选的结果,并不是荐股。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号