阅读:0

听报道

【按】应华泰证券的邀请,上善若水资产董事长侯安扬于12月8日在华泰证券年度策略会上分享了《A股和港股的机构行为》。本文为现场演讲实录。

谢谢华泰的邀请,因为我们是作为买方参加会议的,卖方提供很多的会议信息,可能很多逻辑性、完备性比买方要好。晓明(华泰研究所金工首席林晓明)也给我一个主题,看能不能在港股里面讲一些东西,因为我做策略做得比较多,我觉得在实战层面讲一些道理会好一点。因为我长期在A股、港股和美股三个市场里面做,发现里面的玩法不一样。实际上,拿生态系统打比方,它就是完全不同的生态系统,所以如果能了解这个生态系统的差异的话,可以在里面设置比较不错的策略出来。

今天跟大家分享的内容是两部分:一个是两地市场生态差异;第二是这种差异下导致的机构的行为会有什么不同。如果大家有兴趣可以根据这个做很好的策略。

两地市场的生态差异

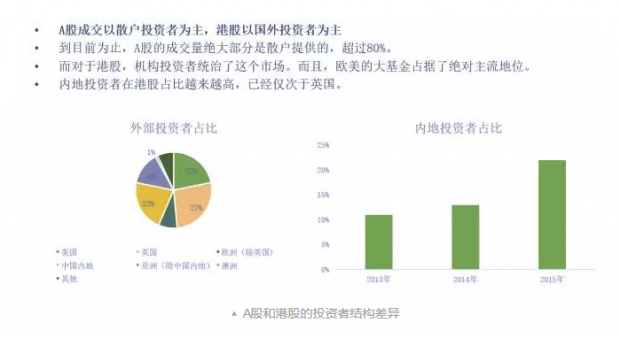

首先,大家都知道A股和港股的投资者结构是很不一样的。因为到目前为止,A股的成交量80%以上是散户贡献,港股市场盘了好多年了,说难听一点,散户都熬不下来了,剩下都是机构,而且机构里面前几名大买方占了市场持仓的大部分,他们其中的头寸基本上是比较集中的,都是那几个你所听得到的有名的公司。但是对港股来说,机构的统治力那么强,它的一些行为也给我们带来了可以套利的空间。我这里列了港股外部投资者的占比,美国占了20%以上,英国占比也非常高,占了27%。除英国外的欧洲,比如说法国、德国那些也占了一定的比例。中国内地这几年迅速的崛起,因为原来占比10%左右,预计未来随着沪港通、深港通,未来国内的占比会超过一半,像日本、新加坡亚洲区的也占了一点点,但是总的意思是香港市场的是一个机构参与的市场,其实美国也是这样。

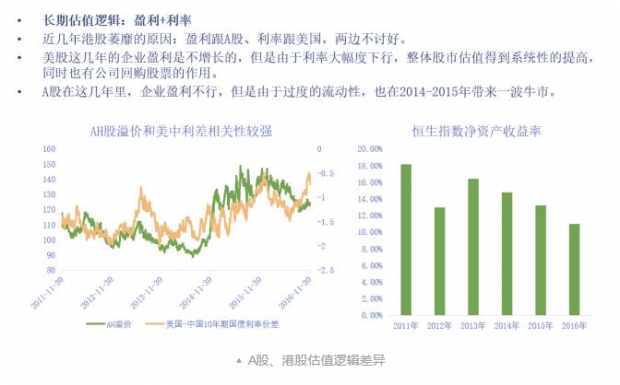

在港股的估值差异里面,我们经常会用一个东西来衡量,就是两地的AH溢价,AH溢价我记得是123、124附近。如果做港股会发现,其实这几年港股是挺惨的。我知道这里面的逻辑,这几年港股的绝大部分公司原来是香港本地公司,但是慢慢内地红筹、蓝筹上去以后,就变成了以国内公司为主的一个市场。国内公司占了恒生指数百分之六七十,再剩余一部分给香港的几个地产商,包括海外公司也跑到香港上市,其实主流的公司还是中国内地的。香港的资金来源主要来自于欧美,欧美资金的利率是按照那边的利率来算的,所以在整个股市,香港的估值盈利跟中国内地、利率跟欧美,形成了一个比较混杂的市场。这几年里面,你看美股涨的很好,因为美股企业虽然盈利没有增长多少,但是美国金融危机以后长期执行低利率的金融政策,包括美国自己的公司回购,所以导致美国的股票这几年非常好。

我们国内企业这几年也不怎么样,但是不管怎么说,2014年到2015年的时候还是有一波放水的过程,所以我们A股2014年、2015年尽管企业不好,但是也享受了一波不错的盈利。

香港2011年开始就进入很漫长的盘整阶段,美国放水阶段Q1、Q2主要在前面做完,香港流动性宽松这几年跟美国差不多,但是香港的盈利主要是国内公司这几年跟着A股一起悲催(盈利跟A股,利率跟美国,两边不讨好)。

这张图(见下),绿色部分是AH溢价,橙色线是美国和中国的利差。其实它是比较正相关的,最近美国利率上涨得很快,中国利率还没有怎么上涨,AH溢价就不往上走。总得来说,港股的估值长期来说,市场是有非常坚实的逻辑的。这几年恒生指数的净资产收益率,这是中位数,基本上跟国内的经济是一个样,就是在探底的过程。所以总得来说,香港市场这几年里面表现很一般。

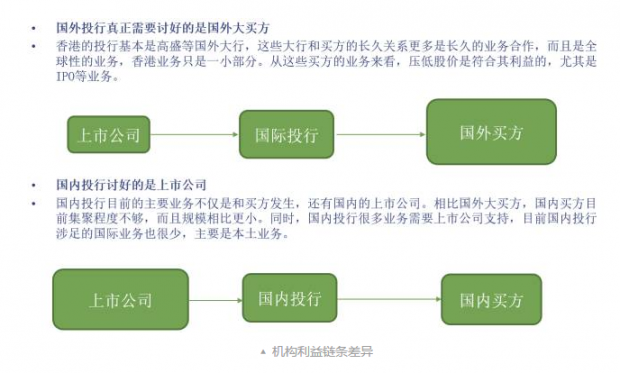

我们跟国内投行接触过,跟国外投行也接触过。其实国外投行需要讨好的是国外的买方,因为国外的投行和买方长期竞争格局比较稳定了。但是我们国内不是这样,我们国内目前买方和卖方相对分散。我记得当时有一件事情,当当网的国庆在网上跟人家吵架,李国庆说当当网的价格被大摩压低了,因为高盛和大摩不好为你一个单子得罪买方,所以长期里面卖方有天然的动力站在大买方的角度去跟你这些上市公司去要价的,但是我们国内是反着来的,因为我们国内目前的市场生态格局,很多投行业务是来自上市公司的:不仅IPO,未来还有定增这些东西,它需要讨好的更多是上市公司。我们国内的买方生态之前是一个公募配点的模式,公募又是国企,国企里面对它的真正的讨好的渠道是银行这种,而不是真正的投资者这一块,不是中小投资者这一块,所以形成整个的利益格局。国内的投行需要站在上市公司的角度做一些事情,所以在定价策略里面,国内的投行是能够希望价格定的高一点会好一点,但是因为国外买方的力量比较强大,所以他们的压价是比较明显的,即使是阿里巴巴在美国上市的时候,也对那些大的买方做了一些折让,这是市场链条的差异。

另外一个更实际一点的,也就是两地的分析师。分析师虽然对长期股价没有什么影响,但是对短期来说影响蛮大的。以我的了解来说,很多人觉得高盛这种投行很牛,但我更认可国内的分析师,比如说新财富分析师。国内的分析师,基本上晚上一两点钟找他们还找得到,真的蛮辛苦的,你看这个工作的强度,基本上非常变态。但是国外的投行,不找高盛做就找美林做,目前他们工作还是比较优雅的在工作,我们国内是拿着刺刀拼杀的格局。我不知道大家有没有这个概念,我们评选新财富分析师的时候,13万名分析师竞争出来也就百来人的竞争格局,从概率来说录取率很低。国内的分析师主要花在上市公司调研和分析上,你看他们预测的数据很靠谱,其实是问出来的,不是调研出来的。国外的投行还是做模型。我个人接触之后,认为在一些本土公司里面,国外投行的理解也没有国内做得好。我记得QQ时代,还不是微信时代的时候,腾讯推出给小人物换装的时候,国外投行还写文章这是小孩子的玩意儿,不会引起市场反响。包括腾讯春节搞微信红包,国外投行分析师都一脸懵逼的,但是国内投行就说这会带来很大的流量,会打开腾讯在互联网金融的空间。在业务理解上,如果仅限业务,国内投行更有竞争性。

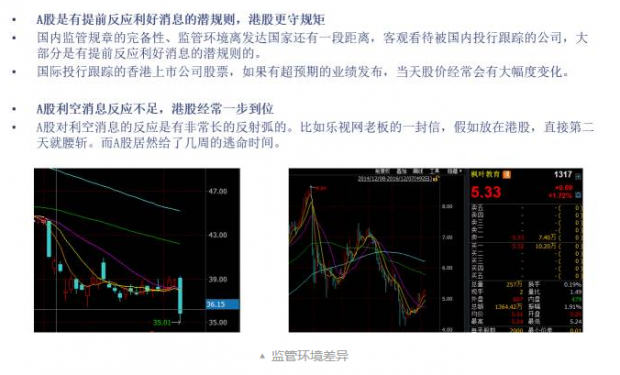

还有一个差异,在监管环境方面。我们A股有利好的消息,基本上是见利好就得卖的格局。港股比较守规矩一点,但是港股经常有一些公司到了业绩发布那一天才会有大的股价反映。我们客观来说,如果对比美国的SEC的监管条例,国内投行的调研如果按照欧美的这种体系来说,都是属于过度调研,都是已经越界的行为,但是在国内是允许的。除了你直接跟董事长去要消息这个事情比较明确的界定以外,其实很多调研都可以旁敲侧击的拿到上市公司的业务形态和情况的。但是香港的分析师,他很少进来内地做这么多的事情,所以你看在股价反映时间段上,港股利空如果出来了,基本上跟美股格局一样的能够一步到位。我这里举个例子,比如说这是乐视网最近一两个月的股价,这个事件是贾跃亭写那封信,写这封信之前股价就跌了,如果这个事情放到港股,港股第二天就会让你整个股价跌40%、50%,而我们A股就给了红利时间。从商业逻辑来说,这个商业逻辑是不行的。如果在美国,你可以看手环的一些公司(像Fitbit),如果买方认为你的商业计划不靠谱,会一下杀到尾。但是在A股比较仁慈的给你逃命。所以,这里面的生态环境差异,导致机构的行为就有很多的差异。

两地机构行为

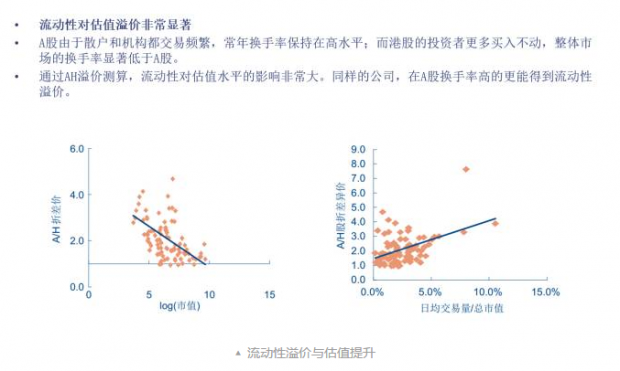

流动性这个东西,我个人觉得这是可以解释A股和港股估值差异特别大的重要因素。因为A股长期的市场流动性非常好,港股和B股流动性比较慢,差不多是一样的,你会发现A股的纠错成本很低,因为流动性很高,但是港股纠错成本很高,意味着港股如果买错了就出不来了,尤其是对机构来说,所以这里面天然的产生流动性折价的问题,因为港股流动性不足。基本上流动性对估值影响是一样的,同样的公司基本面一样,只是一个在A股上市,一个在港股上市,他们的流动性跟溢价是显著,基本上A股和港股小股票的溢价会大一点,大股票,港股跟A股相差不大,甚至港股会更贵一点点。

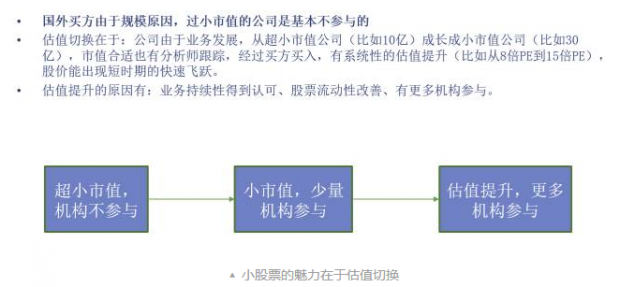

在机构上来说,因为流动性差异,有一些公司流动性不足,所以机构干脆不参与了,这里面也给我们很便宜的做投资的空间。另外,港股的小股票,因为经常有一些老千股,老千股不在我们讨论范围之内,但是如果不是老千股,又是港股小股票,这里可能会存在一个估值切换:一个公司规模10亿市值,比如说买这个公司5个点、10个点,大的买方5000万到1亿,对他们来说头寸比较小,所以他们看都不看,所以港股小股票经常会出现研究不足的一个表现。如果你的资金量不够大的话,比如说如果作为个人投资者,有很好的基本面研究,你参与这个市场的话,经常会出现这个情况,本来业务还不错,从一个超小市值的公司涨成小市值公司,很多公司买了,一旦得到更多投行买,会快速进入估值提升过程。比如说体量很小的时候,很小的公司在香港机场是十倍以下,但是涨的时候,业务驱动的时候股价可能涨一两倍、两三倍。等机构发现业绩不错的话,机构进行买入的时候,估值可能从十倍直接提升到十五倍,在香港能赚机构抬轿子的前,这对小股票来说魅力比较大。

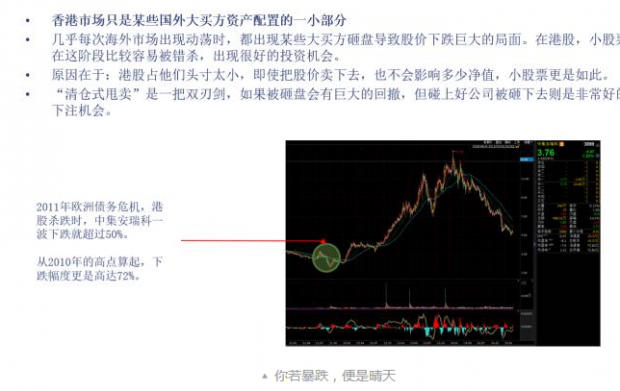

另外一方面,香港的小股票一跌起来又跌的七荤八素的,我对这个事情的看法,你若暴跌便是晴天。关键是你暴跌,不是我暴跌。香港只是全球资产配置的一小块,我们现在觉得香港市场小,更别说美国那些大的机构,基本上每次海外市场出现动荡的时候,不管是金融危机还是欧债危机,欧美的流动性一吃紧,就要到这边要把资金要撤回去那边去,我们在香港占的比例比较低,2个点、3个点,全杀完都没有问题,卖的时候很多股票都会被他们超卖出去。他们一旦出现超卖,基本上就是捡钱的机会。举个例子,2011年希腊债务危机,当时很多香港的小股票暴跌,这里列的是中集安瑞科,这个小圈圈里面跌的已经超过50%了,但是后面涨幅非常大,是10倍涨幅。如果从2010年最高点算起来,其实跌了70%几。这是香港股票,甚至规模不怎么小的股票的情况,一开始跌就暴跌。我觉得这是双刃剑,一被砸盘就有巨大的回撤,但是经常就砸出一个黄金坑出来。你碰上一个好的公司,在这个时候真的是翻身的一个机会,或者是暴利的机会。

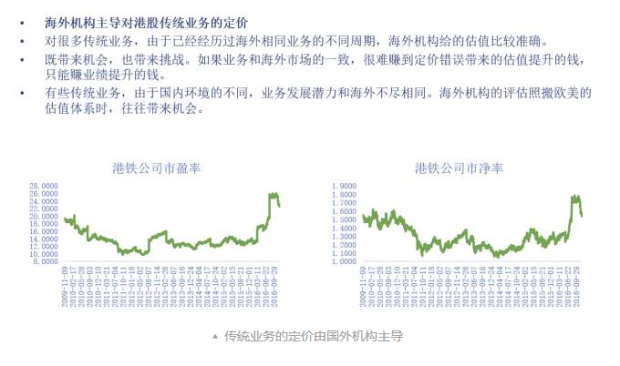

一些传统的业务定价都很准,准到你很难赚取估值提升的空间。比如说我们看到国内银行股PB已经很低了,而香港在中资银行股都给了0.6、0.7的PB,因为他们觉得这种银行业务如果出现坏账PB要被折价,出现坏账净资产要被减少,我们也不知道中国银行体系到底多少坏账,但是欧美的情况是一旦出现坏账会有银行倒闭,他们会倾向于压低银行的估值。

我这里来了一个上市公司港铁的情况(见下图),这是港铁七八年的市盈率,其实变化不大,基本上在13、15倍附近,但是最近变化比较大,由国内一些事情造成。如果从市净率来看,最高1.5倍,如果赚这种估值的钱很难,但是可以赚盈利的钱,像港铁公司就是一直走的慢牛。国内一些业务发展潜力和海外也不同,腾讯就是一个很好的例子,因为互联网也是部分今天才有的,纳斯达克发布到现在也挺多年了,但是他们那时候出现对中国互联网的低估,腾讯很多时间估值是比较便宜的。所以一旦他们发现这种欧美的体系出现错位的时候,也是一个很好的投资机会。

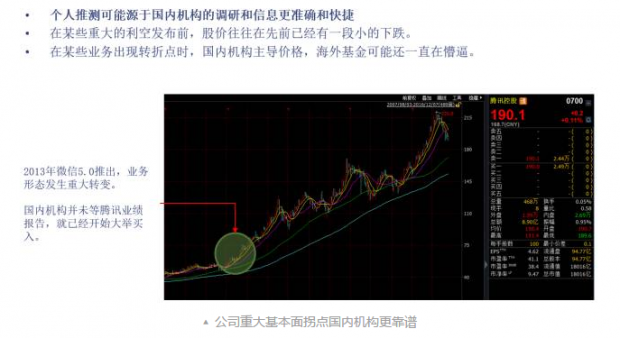

另外一个,从我的经验来看,国内在重大基本面拐点之前,国内机构比香港机构要靠谱,我个人觉得他们的调研和信息更准,我们国内已经见惯了,也把这个习惯挪到香港市场去。这里面有好的,业务基本面出现突破,其实财报根本没有出来,财报根本没有出来的时候股价已经涨的差不多了,这在国内挺常见的,在香港市场偶尔见。但是一些利空的时候,国内一些很精明的溜走,那帮国外基金还傻傻的等到那个框出来。举个例子,微信对腾讯的一个作用,大家知道微信是2011年出的,2011年到2013年腾讯的股价是没有变过的,因为只涨用户,不涨收入。但是有一个转折点,微信5.0。微信5.0是腾讯比较重要的版本,因为5.0里面腾讯开始把流量导到游戏上去,所以微信5.0对腾讯来说,从变现能力来说这是历史性的创新。但是在财报出来之前,国内机构已经知道这个事情了,因为港股的中报还没有出来的时候股价已经涨得很快了,腾讯这么巨大的涨幅,财报估计是在图上这段时间出,但是股价就已经涨了一段了。我个人认为公司重大基本面,国内要比海外机构靠谱一点,这是我们国内机构的竞争优势。

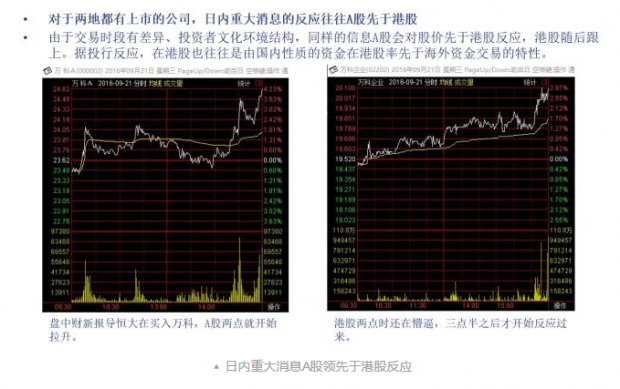

还有一条,日内重大消息的反应往往A股先于港股。因为我们交易时段是有差异的,我们设身处地的想一下,如果一个老外基金不懂中国,你让他怎么做决策?如果盘中出来一个东西,他们要理解一阵子,彭博出一个东西之后,老外看了再做评估。但是对国内机构来说,我们没有语言和交易的障碍,所以能够非常及时的反应。这是9月20几号的某一天,这是万科A,这是万科港股和万科企业(见下图),这是当时下午两点多的时候财新出了一篇文章说恒大买入万科。其实当然A股哗啦啦从零涨幅到4个多点的涨幅,这是差不多下午两点的时候。但是港股是什么时候才出这个事情?港股差不多3点半之后的事情,因为港股要交易到4点钟。所以这里面会给你一个比较短的套利的空间,就是你在A股里面看到的情况能够迅速的探明对股价有重大的日内影响,其实在香港市场上确实能够做到套利的。

最后总结一下,其实投资的结构也好,市场生态也好,制度差异也好,两地市场有很大的行为差异。但是目前来说,港股的游戏规则基本上还是他们来定的,我们可以思考一下相比他们的一些优势,比如说本土业务理解的更深入或者调研更细致,你的资金相比他们的体量也更小。根据他们的行为,国内做策略也可以设计比较好的,即使不是买个别的,买一篮子都会有比较不错的收益。我个人觉得,香港市场还是以基本面为依托的一个市场,最好是找大的机构没有参与进来的,但是你能大致判断他们抬轿子的小股票的话,基本上能赚到估值和盈利的双升的钱,所以小股票一旦涨起来是涨好多倍的。另外,我自己发现在香港市场定价的这些机会随着时间会慢慢消失,因为我们国内的钱过去的越来越多了,我相信国内占比超过一半的时候能够非常强的主导市场定价,所以我个人觉得设计的交易策略也就是一段时间的事情,但应该还是挺丰富的。

总结

投资者结构、市场生态、制度差异构成了两地机构行为的巨大差异:

港股的游戏规则目前依然由海外机构制定,国内机构可以思考相比他们的优势——本土业务理解更深入、调研了解更细致、资金灵活性更高。

根据机构行为的差异,可以设计非常好的交易策略:

港股以基本面为依托,寻找尚无主流机构涉及的小股票,能够在一定资金规模限制下有很好的回报。

在港股市场,由于定价随欧美,遇上海外市场动荡时,往往是加大投入而不是离开的机会。

未来港股定价可能会由国内机构者主导,两地市场趋于同步:

目前从内地过去的资金占比越来越高,国内机构对港股的影响力越来越大。

谢谢大家!(完)

本文版权归上善若水资产所有,转载请告知并注明来源

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号